「退職金はそれなりにある。年金もいずれ入る。――でも、このお金で本当に老後は安心できるのだろうか?」60代という節目を迎え、そんな漠然とした不安を抱える方は少なくありません。特に「資産運用」となると、「もう遅いのでは?」「大損したら立ち直れない」と、つい消極的になってしまうこともあるでしょう。ですが実際には、60代だからこそ必要な“守りの運用”があり、

そして“家族に伝える仕組み”こそが、老後の安心と資産の持続性を高めてくれます。

この記事では、60代のための資産設計の考え方を軸に、制度の使い方やポートフォリオ設計、家族との共有方法まで具体的にひも解いていきます。

- 📌60代からの資産運用に必要な“3つの目的”と考え方がわかる

- 📌「退職金の使い方」や「やってはいけない運用パターン」を具体例で紹介

- 📌NISA・iDeCo・定期預金など、守りに適した制度の使い方を比較解説

- 📌家族に資産を“見える化”し、安心を仕組みで伝える方法を提案

60代の資産設計に必要な“守り”と“共有”の視点

「60代から運用しても遅い」は本当か?思い込みを捨てる

多くの人が「資産運用は若い人のもの」「60代から始めても意味がない」と感じがちですが、それは大きな誤解です。

実際には、運用の目的や手法が変わるだけで、60代でも“資産の守り方”としての運用は十分に有効です。

以下は年代別に見た「資産運用の主な目的の違い」を示したものです。

| 年代 | 主な運用目的 |

|---|---|

| 30〜40代 | 資産を「増やす」ための長期運用(株式中心) |

| 50〜60代 | 資産を「守りながら増やす」分散運用 |

| 70代以降 | 資産を「取り崩す」「引き継ぐ」前提の安全設計 |

つまり、60代の運用とは「まだ終わり」ではなく「フェーズが変わった」だけなのです。

これからの人生における支出を想定し、そのための“資金の残し方”や“家族との連携”を設計していくことが求められます。

また、「老後ライフプラン全体の見通しが曖昧で、運用すべきかどうかも判断できない」という方は、まず【老後ライフプラン完全ガイド】の記事をご覧いただくと、全体の方向性がつかみやすくなるはずです。

資産を「使う・守る・残す」の3つに分けて考える

60代以降の資産設計では、「何にいくら使うか」だけでなく、「どの資産をどう管理するか」という“目的別の分類”が非常に重要です。

資産を漠然とひとくくりにせず、以下の3つの目的で分けて考えることで、必要以上にリスクを取らず、安心して活用することができます。

🔹 1|使うお金:日々の生活費+10年分の備え

-

食費・住居費・医療・趣味など

-

最低限、10〜15年分の生活費を安全資産で確保

-

定期預金・個人向け国債・年金収入と連動

🔹 2|守るお金:インフレ・長寿・医療リスクへの備え

-

将来的な介護費・物価上昇・医療費に対応

-

値動きの小さい投資信託や債券を活用してリスクを抑えつつ運用

🔹 3|残すお金:相続・家族の支援・エンディング費用など

-

配偶者や子への生活支援

-

葬儀・墓地・遺品整理など「最後のお金」

-

家族と共有することで“争族”の回避にもつながる

このように、用途ごとにお金を「色分け」して管理することで、無駄な焦りや無計画な投資を避けることができます。

それぞれの目的に応じた資産配置とリスク許容度が、60代からの安定した資産設計の土台となるのです。

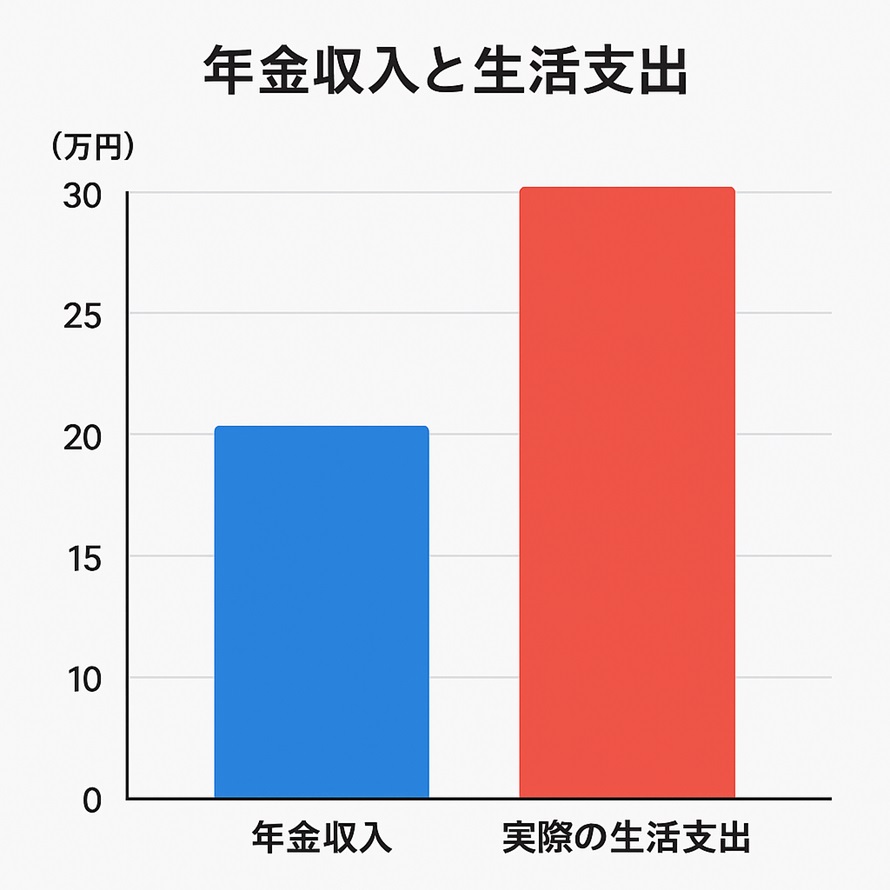

生活費・医療費・レジャー費」の資金配分モデル

60代からの資産設計では、「何にどのくらい使うのか」が見えないまま、曖昧に資産を取り崩してしまうケースが少なくありません。

ですが、老後の支出は“生活費”だけではなく、“医療・介護”や“ゆとりある消費”も含まれることに注意が必要です。

以下は、夫婦2人世帯の年間支出のイメージ例です。

📌老後支出の3区分モデル(年間イメージ)

| 項目 | 年間支出(目安) | 用途例 |

|---|---|---|

| 基本生活費 | 約240万円(20万円×12ヶ月) | 食費、住居費、水道光熱費、通信費など |

| 医療・介護費 | 約30〜50万円 | 健康診断、持病の通院、歯科治療、介護保険対応費など |

| ゆとり費(レジャー) | 約50〜80万円 | 旅行、趣味、孫への支援、交際費 など |

※上記は一例。単身世帯ではこの6〜7割程度が目安になります。

この3区分を意識すると、「現金で確保すべき額」「投資にまわせる余剰」「定期収入で補える範囲」がはっきりしてきます。

運用に回す資金も、“全体のうちの一部”という視点があれば、精神的な負担も大きく下がります。

特に、退職金を含むまとまった資金がある方は、生活費を現金で確保したうえで、残りを“守りの運用”に回すという構成が基本になります。

60代がやりがちな“やってはいけない運用”とは?

60代からの資産運用では、「増やさなきゃ」という焦りや、周囲の影響でリスクを見誤ることが少なくありません。

特に以下のような行動は、老後の生活資金を危険にさらす“失敗の典型パターン”です。

❌ よくある“やってはいけない”資産運用4選

| タイプ | 失敗パターン | リスク |

|---|---|---|

| 一括投資型 | 退職金をすべて株・ファンドにまとめて投資 | タイミング次第で大損/回復が難しい |

| 情報過信型 | 銀行・証券マンの勧めを鵜呑みにする | 手数料が高く、利益は出ないケースも多い |

| ハイリスク追求型 | FX・仮想通貨などに挑戦する | 想定外の下落で資金が一気に減少 |

| 家族非共有型 | 配偶者・子どもに資産の全容を伝えない | 万一のときにトラブル・相続リスクに発展 |

特に「退職金を一括で投資して失敗した」という声は、近年増えています。

実際に退職金2000万円を投資に回し、大幅な含み損を抱えてしまった人の体験談もあります。詳しくは【退職金2000万円の運用は危ない?】を参考にしてください。

60代からの運用で大切なのは、“増やすこと”よりも“減らさないこと”。

焦らず、段階的に使い方を考えることで、退職後の生活基盤はより安定したものになります。

「資産を守る」とは?インフレ・長寿リスクと向き合う方法

「資産を守る」とは、単に“使わずに貯めておく”ことではありません。

むしろ現代のようなインフレ環境や長寿社会では、「使うタイミングに備えて、価値を減らさず保つ」ことが本質的な意味になります。

特に60代以降は、以下の2つのリスクに対して“守りの設計”が求められます。

📌 インフレリスク:現金の実質価値が目減りする

-

物価上昇により、同じ100万円でも“買えるものが減る”

-

銀行預金の金利(年0.001%程度)ではまったくカバーできない

-

投資信託・物価連動国債などを“少額でも組み入れておく”ことが重要

📌 長寿リスク:人生100年時代の生活費が不足する

-

想定より10年長生きすれば、そのぶん生活費が必要

-

老後の医療・介護費も後年に集中する傾向

-

定期収入(年金・iDeCo)や取り崩し可能な資産の“見える化”が不可欠

つまり、守りの運用とは「減らさない工夫」であると同時に、“将来の支出に備えて、使える状態を保つ”というリスク分散戦略なのです。

退職金をどう分けて使う?一括投資リスクと安全な設計

退職金を受け取った多くの方が悩むのが、「どう使えばいいのか分からない」「運用すべきか、現金で置いておくべきか」という点です。

ここで誤った判断をしてしまうと、生活資金が減り続けるストレスや、投資での失敗リスクにつながる恐れがあります。

❌ 失敗例:退職金2000万円を一括投資して大きな損失に…

退職後、「勧められるままに投資信託や保険商品を一括購入」したことで、数年で含み損が数百万円に膨らんだという相談は珍しくありません。

「まとまったお金があるからこそ慎重に」が、退職金運用の鉄則です。

✅ 安全な設計:目的ごとに“3つに分ける”という考え方

退職金は以下のように役割別に分けて設計することで、無理のない資産運用が可能になります。

| 分類 | 内容 | 資産例 |

|---|---|---|

| 生活防衛資金 | 今後5〜10年の生活費 | 預貯金・定期預金・年金収入 |

| 将来の備え | 医療・介護・インフレ対応 | 国債・安定型投資信託・つみたてNISA |

| ゆとり資金・残す資金 | 趣味・家族支援・相続 | 株式・REIT・贈与・保険 など |

この「分けて考える」ことが、退職金を“守りながら活かす”ための第一歩。

また、こうした資金設計の考え方は、【老後ライフプラン完全ガイド】でも詳しく解説しています。

家族にお金のことを伝えられていますか?“見える化”の重要性

「資産の見える化」は、自分自身の安心のためだけでなく、家族のためにも欠かせない準備です。

60代以降、健康不安や介護、認知症などのリスクが高まる中で、家族が資産状況を把握できないと、以下のような問題が起きやすくなります。

-

いざという時に口座や保険が分からず対応できない

-

老後資金の取り崩しペースが不明で、無駄遣いが増える

-

子世代との金銭的なすれ違いや相続トラブルに発展

❗「伝えていない=安心させられない」

「老後資金のことは、自分の中でしっかり考えている」と思っていても、それが家族に伝わっていなければ“見えていない”のと同じです。

特に配偶者・子ども世代が以下のような不安を抱えているケースは少なくありません。

-

「もし親が急に倒れたら、どの口座を確認すればいいのか…」

-

「資産のことを聞きづらいけど、知らないままじゃ不安」

✅ 情報は「伝える」より「共有できる仕組み」を

紙のメモや会話だけではなく、次のような見える化の仕組みを取り入れると安心です。

| 見える化の方法 | 内容 | メリット |

|---|---|---|

| 家計一覧表 | 銀行口座・保険・証券・借入の整理 | 全体像をひと目で把握 |

| エンディングノート | 想いや引き継ぎたい手続き情報 | 書き手の思考も伝えられる |

| クラウド家計管理アプリ | 共有設定で家族も確認可能 | 更新性が高く、紛失リスクが少ない |

資産は「持っているかどうか」ではなく、「どう使える状態にあるか」がこれからの時代に問われます。

相続・介護を前提に“ひとりで完結しない”仕組みを作る

60代以降の資産設計で見落とされがちなのが、「自分が動けなくなった後の備え」です。

いくら完璧な運用をしていても、その情報や資産を周囲が知らず、扱えなければ“ないのと同じ”。ここに老後の落とし穴があります。

🔍 高齢期における“ひとり完結型”のリスクとは?

| リスクの例 | 起こりうる事態 |

|---|---|

| 家族に資産情報を開示していない | 介護が始まっても使える資産がわからない |

| パスワード・口座情報が不明 | 通帳や保険が発見されず失効・放置される |

| 一人で管理しすぎる | 判断能力が低下したとき対応できない |

✅「ひとりで完結しない仕組み」の作り方

今すぐできる範囲で、以下のような“共有・引き継ぎ前提”の資産設計に切り替えていきましょう。

-

家族に「全体の資産構成」を伝えておく

→口座数・保険・運用資産などの一覧を共有しておくだけでも安心感が生まれます。 -

代理で動ける人を決めておく(家族信託など)

→意思判断が難しくなった時の対応手段を整えておく。 -

介護や認知症リスクを前提に資金の“使い方”も見える化

→「この資金は介護用」「これは定期的に家計補填用」など、目的別に可視化する。

「自分の資産は、自分でしか扱えない」状態は、老後ではむしろリスクになります。

“信頼して任せられる人と仕組み”を早めに作っておくことで、将来の混乱や争いを未然に防げます。

制度と設計を活用して“安心”を積み上げる方法

60代からの資産配分例|安全資産と運用資産の比率とは?

60代の資産運用では、「どのくらいをリスク資産に回して、どれだけを安全資産で確保するか」という資産配分(アセットアロケーション)の考え方が非常に重要になります。

🔑 キーワードは「守りながら増やす」バランス

若い世代と異なり、60代以降は資産を大きく増やすよりも、長く使いながら減らさない設計が求められます。

以下のような資産配分の目安が考えられます。

| 年齢 | 安全資産(定期預金・債券など) | 運用資産(投資信託など) |

|---|---|---|

| 60代前半 | 約60~70% | 約30~40% |

| 60代後半~ | 約70~80% | 約20~30% |

🧩 安全資産とは何か?“使いやすさ”もポイントに

安全資産は「値動きの少ない金融資産」と捉えられがちですが、老後においては“いつでも引き出せる資金”であることも重要です。

具体例:

-

定期預金や普通預金(すぐに使える)

-

国債・個人向け変動金利型債券(元本保証・低リスク)

-

解約ペナルティのない保険型商品 など

🧠 リスク資産は「老後資金全体の一部」でOK

つみたてNISAや分散型の投資信託など、“値動きが穏やかで長期前提の資産”に限定して投資することで、過度なリスクを避けられます。

資産配分に正解はありませんが、“必要な時に取り崩せる資金”を確保しつつ、残りをリスクと時間に応じて運用に回す。

この考えが60代にとっての合理的な設計です。

つみたてNISA・定期預金・債券…“守りの選択肢”比較表

60代からの資産運用では、「大きく増やすよりも、減らさない選択」が重要です。そこで注目すべきが、“守り”に強い金融商品たちです。

それぞれの特徴と使いどころを、以下の表にまとめました。

📊 主な守りの資産と比較一覧

| 商品名 | リスク | 流動性(換金性) | 期待利回り | 特徴・注意点 |

|---|---|---|---|---|

| 定期預金 | ほぼなし | ◎(即日可) | 0.001〜0.3% | 安全だが利息は極小。インフレに弱い |

| 個人向け国債(変動10年) | 低 | ○(1年経過後) | 0.5〜0.7%(変動) | 元本保証あり。金利上昇時に有利 |

| つみたてNISA | 中 | ◎(いつでも売却) | 3〜5%程度(過去平均) | 長期分散投資向け。元本保証なし |

| 公社債投資信託 | 中 | ○ | 1〜3%程度 | 安定した傾向。種類により値動きあり |

| 貯蓄型保険 | 低〜中 | △(中途解約に制限) | 約0.5〜1.5% | 契約期間の縛りあり。流動性に注意 |

🔎 「守りの選択肢」の使い分けポイント

-

生活費の数年分は「定期預金・国債」などの安全資産で確保。

-

時間に余裕がある資金は「つみたてNISA」「債券型投資信託」でインフレ対策。

-

相続や介護に備えるなら「流動性」や「解約条件」も考慮。

✅ 関連リンク:「60歳からの積立NISAはもう遅い?」

→ この選択肢の有効性や注意点をより詳しく知りたい方は必見です。

守りの資産を組み合わせることで、安定しながらも資産の“目減り”を防ぐ設計が可能になります。

60代でもiDeCoは使える?加入条件と老後メリット

iDeCo(個人型確定拠出年金)は“老後資産の柱”として注目されていますが、「60代からでも本当に使えるのか?」と疑問に感じる方も少なくありません。

✅ 加入できるのは「国民年金被保険者」のみ

iDeCoに加入できるのは、以下のように“公的年金制度に加入している人”に限られます。

| 年齢・立場 | 加入可否 | 加入条件 |

|---|---|---|

| 60歳未満の会社員 | 〇 | 第2号被保険者であること |

| 60~64歳の会社員(厚生年金加入中) | 〇 | 特例で延長加入可能(2022年改正) |

| 60歳以上で公的年金に未加入 | × | 加入不可 |

つまり、「60歳を過ぎても働いていて、厚生年金に加入していれば、iDeCoに加入・継続できる可能性がある」ということです。

💡 iDeCoのメリットは“税制優遇”にあり

iDeCoを利用する最大の利点は、以下3つの節税効果です。

-

掛金が全額所得控除

-

運用益が非課税

-

受け取り時にも退職所得控除・年金控除が使える

特に「退職所得控除」が活用できる場合は、60代からでも税メリットが非常に大きくなることがあります。

⚠ 注意点:引き出しは原則60歳以降

-

60代から始める場合、「加入期間が短く、受け取れる金額が少ない」

-

原則60歳までは引き出せず、短期間で元本割れする可能性も

そのため、60代からのiDeCoは“短期運用前提”で使うべきかどうかを慎重に判断する必要があります。

✴ 活用するなら「手数料と期間のバランス」に注意

-

加入期間が1〜3年程度しかない場合は、つみたてNISAなどの方が有利になる可能性も。

-

逆に、65歳まで働く予定で、税制メリットを最大限使える人には非常に有効。

「制度を使う順番」で資産寿命が変わる|出口戦略の考え方

60代の資産設計では、「どの商品を使うか」だけでなく、「いつ、どの順番で使うか」が将来の安心に直結します。

これを意識した設計こそが、“出口戦略”です。

✅ 出口戦略が重要な理由

資産運用で“ゴール”となるのは、資産を取り崩すフェーズ。

このとき順番を間違えると、以下のようなリスクが発生します。

-

税金が多くかかる(退職金+iDeCo一括受け取りなど)

-

手元資金が一時的に枯渇

-

健康・介護費用などの急な支出に備えられない

💡 代表的な出口戦略の考え方【ステップ別】

| ステップ | 主な使い方 | ポイント |

|---|---|---|

| ① 定期預金・生活防衛資金 | 生活費数年分を確保 | 毎月の安定に使う“土台” |

| ② つみたてNISA(非課税で売却可) | 運用益を非課税で確保 | 緊急支出や旅行などに柔軟対応 |

| ③ iDeCo(退職後に受け取り) | 退職金と重複しない年に受取調整 | 税制控除をフル活用 |

| ④ 変動型国債・債券投信 | 中長期で安定的に引き出し | インフレ対策を意識 |

📘 ポイントは「制度の特徴」と「課税タイミング」

制度によって、

-

「受け取り時に課税される(iDeCo)」

-

「運用益に課税されない(つみたてNISA)」

-

「元本保証だが金利は低い(定期預金)」

といった違いがあるため、これを課税・非課税の観点から“並べ替える”戦略が重要です。

年金・再雇用・配偶者収入…複線的なキャッシュフロー設計

60代からの生活設計では「老後の支出」に注目が集まりがちですが、“収入の流れ”をどう複線化するかも極めて重要な視点です。

✅ 老後の収入源は「複数あって当たり前」

かつては「年金=唯一の収入源」でしたが、現在は以下のように多様化しています。

| 収入の種類 | 概要 | 活用のポイント |

|---|---|---|

| 公的年金(老齢基礎・厚生年金) | 主な収入源。受給開始年齢は選べる | 繰下げ受給による増額など戦略的選択が可能 |

| 企業年金・確定拠出年金 | 退職後に受け取る企業制度 | 受け取り時期を調整できる場合も |

| 再雇用・パート収入 | 65歳以降も就労するケース | 社会参加と生活費の一部補填に有効 |

| 配偶者収入 | 夫婦どちらかが継続就業 | 税制上の扶養調整にも注意 |

| 投資収益(NISA・iDeCo等) | 資産運用による収益 | 取り崩しの順番で税効率が変わる |

💡 キャッシュフローを複線化するメリット

-

一つの収入源に依存しないため、生活不安が減る

-

「年金は70歳から」「60代は働きながら資産を温存」など、戦略的選択がしやすい

-

ライフイベントや医療・介護費に備えやすくなる

📘 実践のカギは「可視化」と「時系列管理」

-

いつ、どこから、いくら入ってくるのか

-

どの資産を、どのタイミングで取り崩すのか

をあらかじめ「表やアプリで見える化」しておくことで、安心感と柔軟性のある運用が可能になります。

資産の「見える化」3ステップ|口座・保険・契約の棚卸し

老後の資産設計では「どれだけ資産を持っているか」以上に、「その中身が把握できているか」が重要です。

特に60代では、“見える化”による棚卸しの習慣が、将来の不安を減らす第一歩になります。

✅ ステップ1|口座と金融商品を一覧化する

まずは自身が持っている以下の項目をリストアップしましょう。

-

普通預金・定期預金(銀行名・支店名含む)

-

証券口座の種類(特定口座/NISA口座/iDeCo口座など)

-

投資信託・債券・株式の保有状況

-

外貨・金などの代替資産

→ 資産の種類/預け先/金額の把握が第一ステップです。

✅ ステップ2|保険・年金・退職金の契約を確認

次に「定期的な出費」「将来の給付」に関わる契約を棚卸しします。

-

生命保険・医療保険・介護保険

-

個人年金保険や企業年金制度

-

退職金制度の種類と受取時期

-

共済・県民共済などの地域制度

→ 無駄な保険料を防ぎつつ、給付を“計画に組み込む”ことが可能になります。

✅ ステップ3|名義・共有口座・借入などの確認

意外と見落とされがちなのが、「名義と責任の所在」です。

-

配偶者との共有口座の扱い(相続時の扱い)

-

親名義の資産・子ども名義の贈与関係

-

住宅ローン・教育ローンの残債と保証人情報

→ 老後のリスク対策・家族への引き継ぎにも直結する部分です。

老後資金の可視化アプリやエンディングノートの使い方

老後の資産を「管理できているつもり」でも、家族に伝わる形で“見える化”されているかは別問題です。

そこで活用したいのが、可視化ツールやエンディングノートといった“伝える仕組み”です。

✅ 老後資金の見える化に役立つアプリ一覧

| アプリ名 | 特徴 | 活用シーン |

|---|---|---|

| マネーフォワード ME | 銀行・証券・保険・ポイント等を一括連携 | 老後資産を毎日自動更新・グラフで可視化 |

| Zaim(ザイム) | 家計簿+保険・ローン・資産を一元管理 | 支出の見直しと資産残高の把握に強み |

| Moneytree(マネーツリー) | プライバシー重視。企業・個人で利用拡大 | シンプルUIで金融資産を直感的に管理可 |

| 家計簿Dr.Wallet | レシート撮影→人力で入力代行 | スマホ操作が苦手なシニアにも好評 |

※無料版で十分活用できますが、有料版だと履歴保存や分析機能も拡張されます。

✅ “伝える手段”としてのエンディングノート

デジタルだけでなく、紙ベースで家族に伝える手段も重要です。

-

医療・介護の希望(延命治療、在宅介護など)

-

所有資産と借入(通帳・証券・保険の一覧)

-

パスワードや重要連絡先

-

遺言書の有無、保管場所

→ 万一の際にも、家族が困らないための“備え”になります。

📘 ポイントは「情報の更新」と「家族と共有」

-

半年〜1年に1回は見直しを

-

家族に“ある場所”を伝えておく

-

難しければ信頼できる第三者(FP・司法書士など)に相談するのも一手

将来の不安を減らすには?“仕組みで安心を作る”という考え方

60代は「これから何が起こるかわからない」時期です。

だからこそ、“安心感”を得るには感情で安心しようとするのではなく、「仕組みで安心を得る」という考え方が重要です。

🔍「安心」は気持ちではなく“構造”でつくるもの

たとえば、以下のような不安は“仕組み化”によって軽減できます。

| 不安の種類 | 解決に役立つ仕組み |

|---|---|

| 毎月の生活費が足りなくなりそう | 年金+定期引き出し型の資産設計 |

| 認知症など判断力低下のリスク | 任意後見・家族信託の導入 |

| 相続時に家族が揉めそう | エンディングノートや遺言書の作成 |

| 家計が崩れるタイミングが怖い | キャッシュフロー表と定期レビューの実施 |

✅ 仕組みを作ると“行動”と“判断”が迷わなくなる

60代からの資産設計では、「判断の回数」を減らすことが大きなテーマになります。

-

毎月の引き出し額を自動化する

-

定期点検のタイミングを決めておく

-

“困ったときはこの人に相談”と決めておく

このように迷う場面を減らし、“仕組みに従えばOK”の状態を作ることが、将来の安心につながります。

よくある質問Q&A10選

Q1:資産が目減りしないか不安です。60代から何をすれば?

A. インフレや長寿リスクを前提に「現金・資産運用・保障」の3つのバランスを見直すことが第一歩です。守りながら運用する選択肢を知ることが安心につながります。

Q2:運用経験がない60代です。投資信託から始めても大丈夫?

A. 「分散」「非課税制度」「少額からの積立」などの条件を満たせば、投資信託は選択肢になり得ます。ただし、元本保証はないため“目的別”に資産を分けることが大前提です。

Q3:自分に合った資産配分の考え方を教えてください。

A. 生活費確保を最優先とし、「使う時期」と「用途」に応じて運用比率を調整するのが基本です。年齢だけでなく、家族状況や収入の有無も考慮に入れましょう。

Q4:60代でつみたてNISAは効果ありますか?

A. 投資期間が短くても、非課税の恩恵は十分あります。引き出し自由のため、資産の一部として柔軟に活用できます。

Q5:可視化って本当に意味ありますか?手間では?

A. 可視化することで“資産の目的”や“使えるお金”が明確になり、判断がぶれなくなります。万が一に備えて家族と情報を共有する意味でも価値があります。

Q6:iDeCoは60代でも本当にメリットありますか?

A. 就労中で加入条件を満たしていればメリットはあります。掛金の所得控除や運用益の非課税は現役世代と同様ですが、受取タイミングによっては注意も必要です。

Q7:制度って結局どれを先に使えばいいの?

A. 資金の流動性と非課税メリットのバランスから、NISA → iDeCo → 公的年金の順で考えるのが一般的です。“出口戦略”を逆算して考えることが重要です。

Q8:家族に資産のことを話すのが気まずいです。

A. まずは“共有したいこと”をノートにまとめるだけでもOKです。実際に見せるのは後でも、「何をどう伝えるか」の準備が将来の信頼と安心を支えます。

Q9:老後のキャッシュフローが複雑で不安です。

A. 再雇用、配偶者収入、年金など複線的な収入と、支出(医療・介護・生活費)を月単位で一覧化することで、先が見える安心感が生まれます。

Q10:制度や運用よりも“将来が漠然と不安”です。

A. 不安は“見えないこと”から来ます。資産を見える化し、制度を使う順番を決め、行動手順を仕組み化することで「迷わない状態」が作れます。