本記事は、「S&P500に100万円を一括投資したら、10年後どうなるのか?」という疑問を持つ方に、過去データや成長シナリオをもとにシミュレーションを交えながら徹底解説しました。

将来の資産形成を見据えた長期投資のヒントとして、実際に一括で投資した場合の資産推移や暴落時の回復予想、投資信託を活用した具体的な運用方法まで網羅していますので、S&P500の実力とリスクバランスをしっかり理解したい方は、ぜひ参考にされて下さい。

-

S&P500に100万円を一括投資した場合の10年後を予測できる

-

年利ごとのシミュレーション結果を比較できる

-

投資信託での一括投資方法がわかる

-

暴落時の回復パターンを把握できる

S&P500に100万円を一括投資したらどうなる?

S&P500に100万円を一括投資する意味とは?

「今、S&P500に100万円を一括投資したら、10年後にはどれくらいに増えるのか?」という問いは、多くの個人投資家が抱える共通の関心事です。

一括投資には、「投資時点での価格水準が将来的に有利に働けば、長期間にわたって複利の効果を最大化できる」という特徴があります。

特にS&P500のように、米国の代表的な大型株500社で構成される指数は、長期的に右肩上がりの成長を続けてきた実績があるため、長期保有を前提とした一括投資との相性が良いとされます。

また、S&P500は過去においても金融危機やパンデミックといった大きな下落を経験しながらも、それを乗り越えて高値を更新してきたという背景があります。

将来的な成長への期待と、一定の分散性を備えた指数という点から、100万円の一括投資先として選ばれる理由は十分にあるのです。

一括投資と積立投資のシミュレーション比較

S&P500に投資する際に、一括投資と積立投資のどちらが有利かという議論は根強くあります。

どちらにもメリット・デメリットが存在しますが、目的によって最適な選択は変わってきます。

たとえば一括投資は、早期に投資することで長期にわたる複利効果を最大限に活かすことができます。

対して、積立投資は時間を分散させて買い付けることで、価格変動のリスクを平均化する効果があり、下落局面にも対応しやすいという特徴があります。

2000年から2022年にかけては、「スタート時に一括投資を行った場合」と「毎月定額を積立てた場合」では、長期で見れば一括投資のほうが最終的なリターンは大きくなる傾向があります。

ただし、暴落直前に一括投資を行ったケースでは、資産が回復するまで長期間を要する可能性もあるため、投資タイミングの見極めと心理的耐性が問われる点には注意が必要です。

過去の実績から見るS&P500の10年後予想

S&P500の過去のリターン実績から、将来のパフォーマンスをある程度シミュレーションすることが可能です。

過去10年の年率平均リターンはおよそ9〜10%となっています。

この数字をもとにシミュレーションを行うと、たとえば100万円を年利7%で10年間運用した場合、最終的な資産額は約196万円となります。

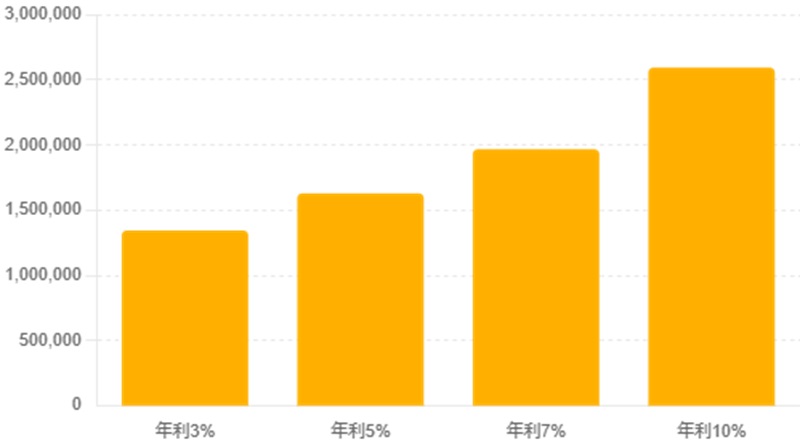

下図は、年利3%、5%、7%、10%という異なるリターン想定での10年後の資産額を比較したものです。

📊 シミュレーション結果:100万円を10年間一括投資した場合の資産予想

| 想定年利 | 10年後の資産額 |

|---|---|

| 3% | 約1,344,000円 |

| 5% | 約1,629,000円 |

| 7% | 約1,967,000円 |

| 10% | 約2,594,000円 |

このように、リターンの違いによって資産の増加幅は大きく異なります。

将来の利回りを正確に予想することは困難ですが、一定の想定レンジを持ってシナリオを描くことが投資判断の土台となります。

S&P500の10年平均リターンと価格推移の傾向

S&P500の過去10年間のリターンは、投資判断をする上での重要な参考指標となります。

2013年から2022年までの10年間における年平均リターン(幾何平均)は約10.7%となっており、非常に高いパフォーマンスを示していました。

これは、ITセクターの成長、金融緩和政策、企業収益の増加といった要因が複合的に影響した結果といえます。

特に米国は、イノベーションとグローバル企業の牽引力が強く、S&P500指数はその象徴的な存在として世界中から資金が集まっています。

ただし、価格推移は常に右肩上がりではなく、2018年末や2020年のコロナショック時には一時的な急落も見られました。

とはいえ、過去のデータを俯瞰して見ると、下落局面も含めて長期的には上昇トレンドを維持していることが分かります。

これが、S&P500が「長期投資に向いている」とされる大きな理由のひとつです。

100万円が10年後に増える金額のシミュレーション

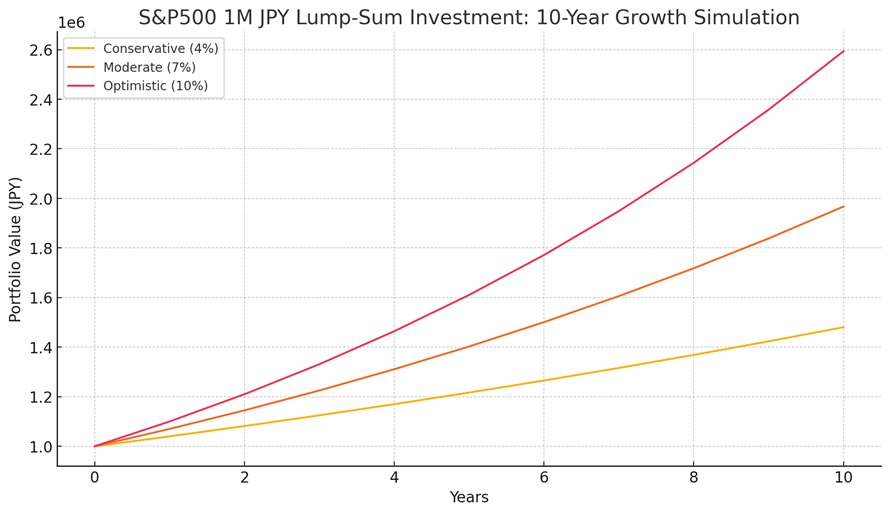

「今100万円をS&P500に投資したら、10年後にいくらになるのか?」という問いには、過去の実績と将来の利回り予想を組み合わせて答えることができます。

たとえば、以下のような年利リターンで運用された場合、複利計算で10年後の資産額は次の通りです。

| 年利 | 10年後の資産額(複利) |

|---|---|

| 3% | 約1,343,916円 |

| 5% | 約1,628,895円 |

| 7% | 約1,967,151円 |

| 10% | 約2,593,742円 |

このように、同じ100万円でもリターンの差が複利で拡大するため、10年という期間で見れば最大で2.6倍以上の差が生まれることになります。

注意したいのは、これらの数字があくまでも理論上の計算であり、実際の相場は年ごとに変動します。

リターンがマイナスになる年も含まれるため、平均利回りをベースとしたシミュレーションはあくまで「将来の目安」として活用するべきです。

年率リターン別で見る10年後の資産予想

年率リターンが違えば、同じ100万円の投資でも最終的な資産額には大きな差が生まれます。

下図は、年利3%、5%、7%、10%で運用した場合の10年後のシミュレーション結果をグラフ化したものです。

【年率別】100万円を一括投資した10年後の予測資産額

このシミュレーションを見ると、年利7%の場合は約197万円、年利10%なら約259万円に増加しており、複利の力がどれほど大きなインパクトを与えるかが一目でわかります。

一方で、現実の市場では年によってプラス・マイナスのブレがあり、毎年一定の利回りを得られるわけではありません。

そのため、こうした「平均年利」による予測はあくまで複数年のパフォーマンスを均したモデルケースであることを理解することが重要です。

特にS&P500のような株価指数は、インフレ・金利政策・景気循環・地政学リスクなどに強く影響されます。

過去の実績に基づいた数値を鵜呑みにせず、シナリオごとの資産推移を比較・検討することが、リスクを抑えながら堅実に資産を育てるためのカギとなります。

S&P500の幾何平均年率と実質利回りの違い

S&P500に限らず、投資のパフォーマンスを語る際には「平均利回り」という言葉が頻繁に使われます。

ですが、ここで注意すべきなのが「算術平均」と「幾何平均」の違いです。

たとえば、ある年に+30%、次の年に−20%のリターンがあったとします。

単純に計算すれば、(+30−20)÷2=+5%の算術平均になりますが、実際の資産は元本100万円が130万円になった後に20%減で104万円となり、年平均の実質利回りは約1.96%(幾何平均)にとどまります。

S&P500においても、リターンの年ごとの振れ幅が大きいため、「幾何平均利回り(CAGR)」の方が現実的な成長率として適しているとされています。

過去20年のCAGRはおよそ8%前後で、投資信託やETFを通じてS&P500に連動する資産を保有する場合、この利回りを参考に将来予測を立てるのが妥当です。

また、実質利回りとは、インフレ率や税金などのコストを考慮した「手取りベースのリターン」のことです。

仮に名目利回りが7%でも、インフレが年2%、信託報酬が年0.2%、税金がかかるとすれば、実質利回りは4%台になることもあります。

この差を把握しておくことが、将来的な資産計画のズレを防ぐポイントです。

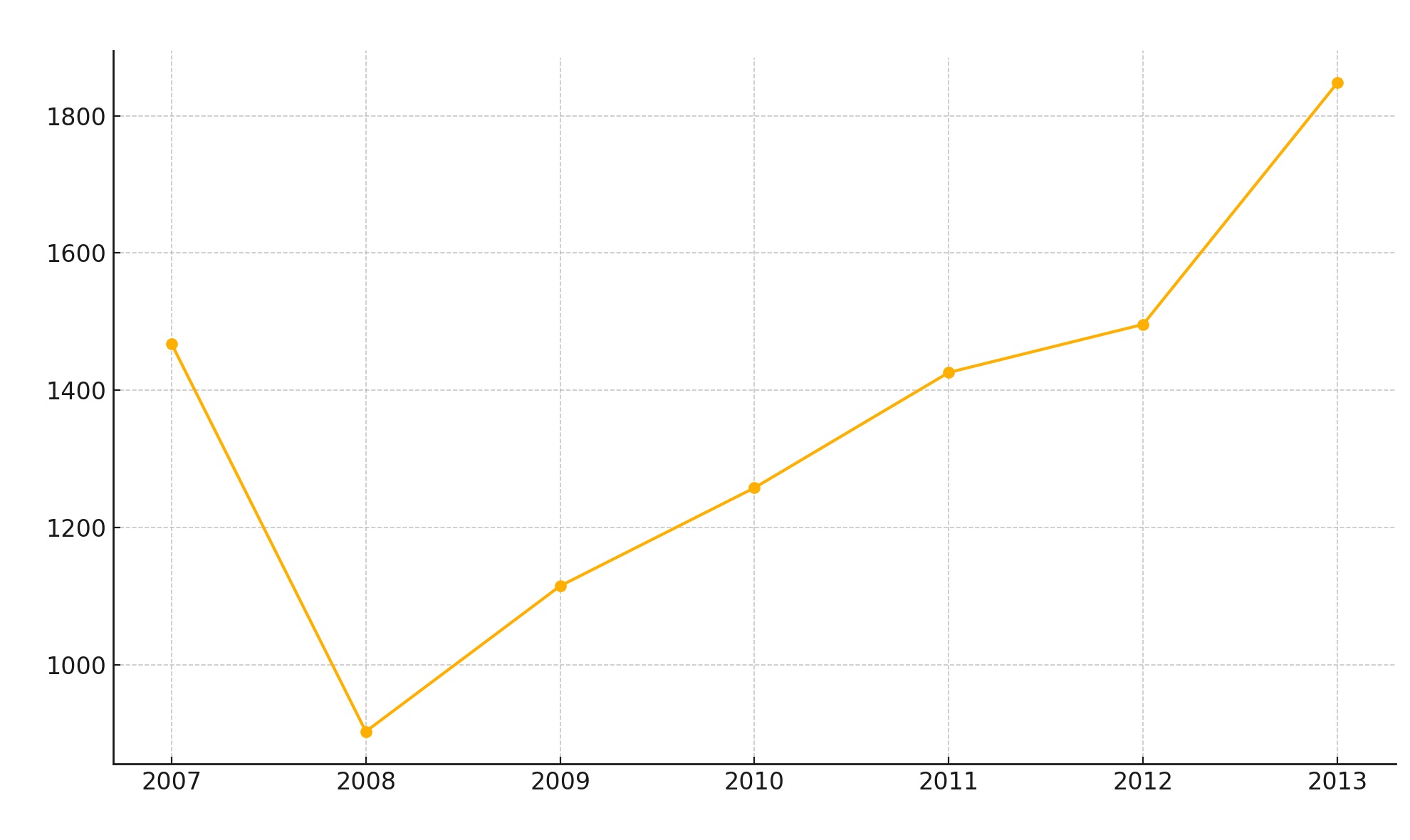

リーマンショック以降の回復速度を踏まえた予測

2008年のリーマンショックは、S&P500にも大きなダメージを与えました。

指数は当時の高値から一時半分以下まで下落し、多くの投資家が損失を抱える事態となりました。

ですが、その後の回復速度は驚異的であり、2009年3月の底値から2020年のコロナ前までの約11年間で、S&P500はおよそ5倍近い水準にまで上昇しています。

これは、米国経済がリーマンショックを乗り越え、金融緩和やテクノロジー企業の台頭を背景に急成長したことによるものです。

このような過去の回復パターンを踏まえると、「短期的な暴落リスクはあるが、長期で見れば回復・成長が期待できる」というのがS&P500に対する基本的な考え方になります。

もちろん、未来に同じような回復が必ず起きるとは限りませんが、大きな下落局面でも投資を継続した人が報われたという事実は、今後の一括投資を判断するうえでも大きなヒントになるでしょう。

S&P500の将来予想と注意点をAIや統計から読み解く

AIによるS&P500の予想はどこまで信頼できる?

近年、AIが注目されており、S&P500の将来予測にもAI分析が活用され始めています。

実際、既にシミュレーションでも、AIが過去の価格変動パターンや経済指標、金融政策などをもとに将来10年〜30年スパンのS&P500の成長予測も行うことができています。

AI予測モデル別:S&P500 100万円一括投資の10年後資産レンジ

たとえば、あるAIモデルは年平均リターンを約6〜8%と予測し、インフレや景気後退リスクを加味した上で「10年後には現在の2倍近くになる可能性がある」とする見解を示しています。

一方で、同じAIが「急激な政策金利の変動」や「地政学的リスク」を要因として、下振れリスクもあると指摘しているのも事実です。

AIによる予測はあくまで「確率的な未来予測」に過ぎず、実際の市場には想定外の要因が常に存在します。

そのため、AIのシミュレーション結果を“参考材料の一つ”として扱うのが現実的です。

特に長期投資においては、AIの予測が外れた場合でも耐えうる運用計画を立てることが最も重要です。

S&P500の2025年・2035年の予想値とは?

S&P500が今後どのような水準に達するのかは、多くの投資家が注目するテーマです。将来の予想値については、年率リターンを基にしたシミュレーションから一定の目安を持つことができます。

仮に2024年時点でのS&P500が4,500ポイントとすると、年率7%で成長した場合の予測値は以下のようになります。

-

2025年(1年後):約4,815ポイント

-

2035年(10年後):約8,857ポイント

年率10%で推移すれば、2035年には約11,671ポイントに達する可能性もあります。

もちろんこれは理論値であり、実際の値動きはインフレ、景気後退、金融政策、地政学リスクなどさまざまな要因によって左右されます。

とはいえ、過去にS&P500は何度も下落を経験しながらも長期的に上昇してきたという実績があるため、10年という投資期間であればリターンの振れ幅を吸収できる可能性が高まると言えるでしょう。

S&P500とオルカンの10年後予想を比較

S&P500とオルカン(全世界株式インデックス)は、どちらも人気の高いインデックス投資の代表格ですが、構成やリターン特性には明確な違いがあります。

S&P500はアメリカの代表的な大企業500社で構成されており、特にテクノロジーやヘルスケア分野の比重が高く、米国の経済成長を強く反映する指数です。

一方、オルカン(オール・カントリー)は先進国・新興国を含む全世界株式を対象にした分散型インデックスであり、米国だけでなく欧州やアジア、南米なども含まれています。

近年は米国市場の強さもあり、S&P500の成績がオルカンを上回る傾向にありました。たとえば過去10年の年率リターンで比較すると、S&P500が約10%前後だったのに対し、オルカンはおおよそ7〜8%程度です。

ただし、今後10年を見据えると、新興国の経済成長や為替影響を考慮してオルカンのリターンがS&P500に近づく可能性もあります。

どちらが優れているかではなく、リスク分散の観点で併用を検討することが望ましいという視点が重要です。

S&P500はいつまで上がり続けるのか?

「このままS&P500はずっと上がり続けるのか?」という疑問は、多くの投資初心者が抱えるものです。

結論から言えば、短期的には調整局面や暴落もあり得ますが、長期的には上昇基調を維持する可能性が高いと考えられています。

理由の一つは、S&P500が利益成長と連動している点です。

米国企業は過去数十年にわたり、生産性向上、グローバル展開、イノベーションによって収益を増やしてきました。

特にAppleやMicrosoft、Googleなどのメガテック企業は世界中から収益を上げており、指数全体を押し上げる原動力となっています。

もちろん、金利の上昇やインフレ、地政学リスク、政策の転換といった要因が成長を一時的に鈍化させる可能性はあります。

ですが、S&P500に連動する企業群は時代の変化に柔軟に適応しながら構成が入れ替わる設計となっており、それが指数の強さを支えています。

S&P500の最大下落率から学ぶリスクシミュレーション

どれだけ堅調に成長してきたS&P500であっても、大きな下落局面を経験してきたことは忘れてはいけません。

最も代表的な例は、2008年のリーマンショック時の下落で、このときS&P500はピークから約57%下落しました。

このような暴落局面では、100万円を一括投資していた場合、一時的に40万円台まで資産が減る可能性があります。

さらに、2020年のコロナショックでは、約1か月で30%近い急落を見せたように、短期間での大幅な資産減少リスクも現実に起こります。

こうした過去の下落を知っておくことは、一括投資をする際の「心の準備」として非常に重要です。

暴落は避けられない前提でシミュレーションし、資産配分を調整する・投資額を分散させるといったリスク管理が必要になります。

投資信託でS&P500に一括投資する方法

S&P500に一括投資したい場合、個別株ではなく「投資信託」を利用するのがもっとも手軽で現実的な方法です。

S&P500連動型の投資信託は、1本で500社への分散投資が可能となり、初心者でも低コストで本格的な米国株投資を始められます。

代表的な投資信託としては、以下のようなものが人気です。

| 商品名 | 運用会社 | 信託報酬(年率) |

|---|---|---|

| eMAXIS Slim 米国株式(S&P500) | 三菱UFJアセット | 約0.09372%以内 |

| SBI・V・S&P500インデックス・ファンド | SBIアセット | 約0.0938%程度 |

これらの商品は、ネット証券(SBI証券・楽天証券・マネックス証券など)で100円から購入可能ですが、一括投資の場合にはあらかじめ100万円を用意して、任意のタイミングで一度に買い付けることができます。

証券口座を開設し、投資信託の買付画面から「金額指定」「スポット購入」などを選ぶことで、一括購入が完了します。

また、つみたてNISAや新NISAの成長投資枠でも購入可能な点も見逃せません。

非課税制度との併用を検討することで、将来的な税負担も抑えられるメリットがあります。

今S&P500を買うべきか迷ったときの判断基準

「今買っても大丈夫なのか?」「高値づかみになるのでは?」という不安は、誰もが一括投資を検討する際に感じるものです。

この疑問に対する答えは、「目的と投資期間によって異なる」というのが正直なところです。

短期的な値動きに左右される予定であれば、タイミングを見て投資する必要がありますが、10年という長期スパンで考えるならば、“今が高いか安いか”を判断する必要性は低くなるのが実情です。

むしろ「時間を味方につける」ことが、長期投資における最大の武器となります。

また、どうしてもタイミングに迷う場合は、100万円を分割して「半分は今、一括投資。残りは数回に分けて投資」といった時間分散型の一括投資戦略を採るのも有効です。

これにより、急な下落時の心理的ストレスを軽減しながら、長期的なリターンも狙えます。

大切なのは、「いつ買うか」ではなく、「どれだけの期間、どう付き合うか」です。

S&P500の長期リターンと将来の課題

これまでのS&P500は、非常に堅調なリターンを記録してきました。

たとえば過去30年間(1993〜2023年)の年率平均リターンは約10%前後とされており、他の先進国株式と比べても突出した成績です。

このようなリターンが可能だった背景には、アメリカの人口成長、イノベーション、企業利益の増加、資本市場の成熟、そしてグローバルなドル需要といった複数の要因があります。

一方で、将来に目を向けると、いくつかの課題も見えてきます。

たとえば、今後の金利政策の不透明さ、地政学リスク、過度なテクノロジー株への依存、インフレ再燃の可能性などです。

また、米国一極集中型のインデックスゆえのリスク(地域分散が効いていない)も投資判断の材料として押さえておく必要があります。

とはいえ、S&P500は構成銘柄が時代に合わせて自動的に入れ替わるため、「変化に強い指数」であることは変わりありません。

リターンを追い求めるだけでなく、こうした構造の強さにも注目したいところです。

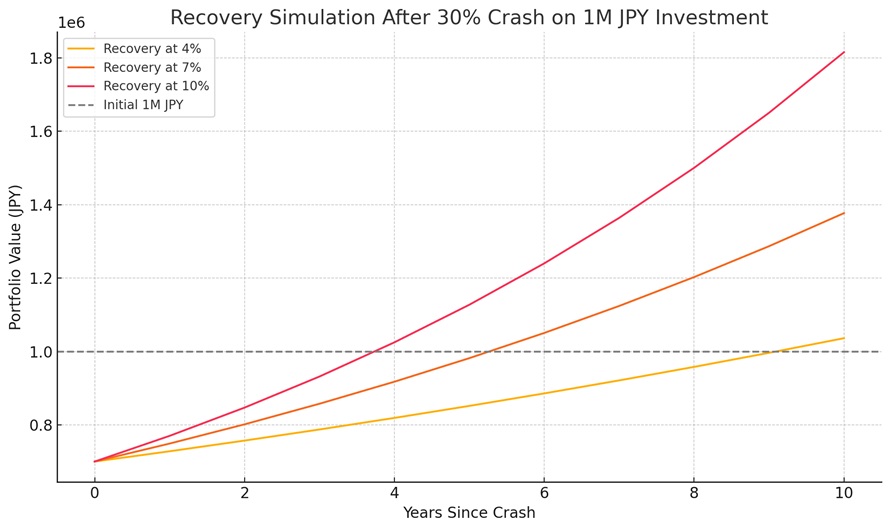

10年以内に暴落した場合の想定シナリオ

長期での成長が期待できるS&P500でも、10年という期間の中に1度や2度の大きな下落がある可能性は十分にあります。

そのため、一括投資を行う場合でも「暴落を前提とした心構え」が重要です。

たとえば、100万円を一括で投資した直後に30%の暴落が起きた場合、一時的に70万円まで減少します。

ここでパニックになって売却してしまえば、その損失は確定し、回復のチャンスを失うことになります。

過去の例から見ると、暴落後の回復には平均して3年〜5年程度の時間を要することが多いですが、一定期間の保有を続けることで結果的に損失を取り戻し、さらに利益を伸ばすこともありました。

このような事態に備えるには、以下のような対策が有効です。

-

生活防衛資金を確保し、投資資金に余裕を持たせる

-

暴落時にも冷静に対処するためのルール(例:一定期間は売却しない)を事前に決めておく

-

精神的な負担を軽減するため、あえて分割で一括投資を行う

暴落を「避ける」ことはできませんが、「乗り越える準備」は誰にでもできます。

30%の暴落(100万円→70万円)後に異なる利回りで回復した場合のシナリオチャート

S&P500に投資するのは良くないと言われる理由とは?

一見すると堅調に見えるS&P500ですが、ネット上では「S&P500はやめたほうがいい」「良くない」という意見も散見されます。

これらの声には一理ある部分もあり、リスクを理解した上での投資判断が求められます。

まず最も多い指摘は、米国一国集中のリスクです。

S&P500はアメリカ企業で構成されており、世界経済の分散という観点ではやや偏りがあります。

現在では指数全体の約25%以上がわずか数社の巨大テクノロジー企業に集中しており、「GAFAM依存型のインデックス」とも言われています。

つまり、AppleやMicrosoft、Amazonなどの業績に左右されやすいという構造的な弱さを抱えているのです。

また、直近10年間のパフォーマンスが良すぎたという点も懸念材料として挙げられます。

過去の実績に基づいたシミュレーションでは高い利回りが想定されますが、今後もその水準を維持できる保証はありません。

むしろ、過去が良すぎた反動で、次の10年はリターンが鈍化する可能性を示唆する声もあります。

さらに、為替リスクも無視できません。

S&P500に日本円で投資する場合、基本的には米ドル建てで運用されるため、為替変動の影響を受けます。

たとえ米国株自体が値上がりしても、円高が進めば円換算の評価額は目減りするというリスクも存在します。

こうした理由から、「S&P500=万能」という思い込みは危険です。

あくまでS&P500は優れた成長市場へのアクセス手段の一つであり、他地域や資産クラスとの組み合わせを検討することがリスク分散に繋がるという基本を忘れずに投資判断を行うことが重要です。

よくある質問Q&A10選

Q1:100万円をS&P500に投資した場合、10年後はどれくらい増えますか?

A:過去の成績を参考にしたシミュレーションでは、年利7%で運用できた場合、約196万円になると予想されます。ただし、相場によって結果は前後するため、複数の前提条件で試算することが大切です。

Q2:今、一括で投資するのはリスクが高くないですか?

A:10年以上の長期保有が前提であれば、短期的な下落リスクよりも複利の効果を重視すべきです。とはいえ不安があるなら、投資額を数回に分けるなどしてリスクを抑える方法もあります。

Q3:将来の資産推移を自分でシミュレーションできますか?

A:できます。ネット上の複利計算ツールを使えば、投資金額・期間・想定利回りから将来の資産を簡単に試算できます。現実的なリターンを前提に複数パターンを確認しておくと安心です。

Q4:S&P500の10年後の見通しはどう考えるべき?

A:将来の成長率を正確に予想することはできませんが、過去の幾何平均利回り(約8%)を目安に長期視点で判断するのが一般的です。短期の上げ下げに過度に反応しないことが肝心です。

Q5:投資信託でS&P500に投資するのとETFはどう違いますか?

A:どちらも同じ指数に連動していますが、投資信託は少額・自動積立に適しており、ETFはリアルタイム取引が可能です。一括投資でも手間をかけたくない場合は投資信託の方が扱いやすいです。

Q6:暴落時の影響を想定しておくべきですか?

A:もちろんです。2008年には半値近くまで下落したこともあります。長期投資でも下落局面は避けられないため、資金の一部は現金で残しておく、投資タイミングを分散させるなどの対策が重要です。

Q7:10年間で元本割れのリスクはありますか?

A:過去の統計では、10年以上保有した場合に元本を割ったケースは非常に少なくなります。ただし将来は未知数なので、複数の経済シナリオを想定しておくべきです。

Q8:シミュレーション通りにいかないこともありますか?

A:当然あります。シミュレーションはあくまで想定にすぎません。実際の相場は予想を上回ることもあれば、逆に大きく下回ることもあるため、柔軟な資金計画を持っておくことが重要です。

Q9:10年後よりも30年後を見据えた方がいい?

A:目的によります。教育資金や住宅購入などが10年以内にあるなら、それに合わせた計画が必要です。一方、老後資金を視野に入れるなら、30年を見据えた長期の視点が有効です。

Q10:S&P500はこれからも右肩上がりを続けるのでしょうか?

A:歴史的には長期で見れば上昇してきましたが、常にそうとは限りません。米国経済や世界情勢の変化、政策リスクもあるため、期待しすぎず堅実な予測と分散投資が鍵になります。

S&P500に100万円を一括投資!10年後の予想シミュレーションのまとめ

最後にこの記事のポイントをまとめました。

【あわせて読みたい関連記事】

【本記事の関連ハッシュタグ】