市場・銘柄分析

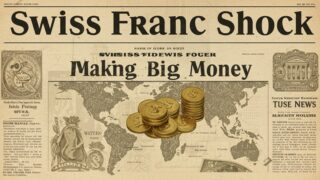

市場・銘柄分析 スイスフランショックで大儲けした人たちの戦略とは?成功トレーダーに学ぶ教訓集

本記事は、スイスフランショックという極端な相場環境で、冷静な判断と準備によって大きな利益を上げた成功トレーダーの実例と戦略を紐解いていきます。多くの投資家が追証や破産に追い込まれる中、なぜ一部の人はチャンスを見出し、大儲けできたのか?その裏には、相場の空気を察知する直感、リスクを逆算した資金管理、そして“動ける環境”の構築がありました。トレードで生き残り、資産を守るヒントを得たい方にとって、学ぶべき視点が詰まっていますので是非参考にされて下さい。