「今はまだ過小評価されているが、10年後に株価10倍──」そんな“テンバガー候補”として注目を集めているのが、パランティア・テクノロジーズ(Palantir Technologies)です。米国政府や軍事機関、医療・エネルギー分野まで入り込む同社のAIプラットフォームは、他社が真似できない“国家レベルの実績”を積み上げてきました。とはいえ株価は不安定で、成長先行のバリュエーションには賛否両論も。

本記事では、パランティアの最新動向・テンバガー候補としての可能性・10年後を見据えた投資判断の視点を、2026年1月時点の客観データとともに徹底解説します。

- 📌パランティアの事業内容・株価推移・黒字化進捗など現状がわかる

- 📌テンバガー候補とされる理由や成長期待の根拠を具体的に解説

- 📌10年後の将来性や競合優位性、マクロ環境との関係が見えてくる

- 📌中長期投資におけるリスクと判断軸をFP視点で提示

パランティア・テクノロジーズの現状と株価推移

パランティア・テクノロジーズの企業概要と設立背景

✅ 創業の成り立ち

こちらは現在、無料で提供させていただいている動画セミナーです。ちなみに年間100~1000万円を増やすような投資賢者たちは実は”米国株”、”テンバガー株”にほとんど投資をしていません。損をしないためにもその理由を必ずチェックしておいてください。

🧱 パランティア・テクノロジーズの基本情報

| 項目 | 内容 |

|---|---|

| 設立年 | 2003年 |

| 本社 | アメリカ・コロラド州デンバー |

| 創業者 | ピーター・ティール(PayPal創業者)ら |

| 上場 | 2020年(NYSE:PLTR) |

| 社名の由来 | 『指輪物語』の“遠くを見通す魔法の石=パランティア”に由来 |

| 主要サービス | Gotham(政府向け)、Foundry(民間向け)、Apollo他 |

📌 設立時のミッションと思想

-

テロ対策や国家安全保障を支える「機密データの統合分析」を目的に設立

-

民間SaaSとは異なり、「人命と安全に関わる判断を支えるインフラ」を標榜

-

初期からCIA・FBI・米陸軍などが導入。後にエネルギー、医療、金融業界へも拡大

🔍 ここで押さえたい視点

-

民間スタートアップでありながら、軍事・政府が最大顧客という独自性

-

高いセキュリティ要件に応える技術水準=他社との差別化の土台

-

この背景が「将来性」「テンバガー候補」として語られる基盤となっている

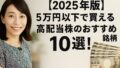

ビジネスモデルと収益構造|SaaS型+国家契約の二軸展開

🔍 パランティアの稼ぎ方は「二極構造」

パランティアの事業モデルは、以下の2つの柱で構成されています。

| 収益源 | 内容・顧客 |

|---|---|

| 政府部門(Gotham) | CIA・米軍・NATO諸国など主に安全保障関連 |

| 商業部門(Foundry) | 医療・製造・金融・エネルギーなどの民間企業 |

✅ 各プロダクトの特徴

-

Palantir Gotham

政府向け。テロ対策・諜報活動・作戦計画などに特化。CIAやFBIが採用。 -

Palantir Foundry

民間向け。製造業や医療分野で、サプライチェーン最適化や研究開発支援に活用。 -

Palantir Apollo

各製品をクラウド・オンプレミス・ハイブリッドで自動運用管理する中核技術。

📈 収益モデルの特徴

-

クラウド型SaaSとしては珍しく、顧客ごとの導入カスタマイズが大規模

-

導入初期に赤字を出しやすいが、継続契約によって中長期的に利益貢献

-

米政府との長期契約が多く、景気変動の影響を受けにくい

💡 投資判断におけるポイント

-

高単価・高継続率のビジネスモデル → テンバガー候補としての資質あり

-

反面、導入までに時間がかかり短期成長には限界あり

-

政府依存度の高さ=政治リスク・規制リスクへの耐性チェックが必要

主要プロダクトと利用業界|Gotham・Foundryの用途と導入先

📦 パランティアの主力製品一覧

| 製品名 | 主な対象 | 主な用途例 |

|---|---|---|

| Gotham(ゴッサム) | 政府・軍事 | テロ対策、犯罪予測、軍事作戦分析、諜報支援など |

| Foundry(ファウンドリー) | 民間企業 | 製造業の在庫最適化、医療研究のデータ統合、サプライチェーン分析など |

| Apollo(アポロ) | 全顧客(共通基盤) | 上記製品の自動デプロイ・運用管理(マルチクラウド対応) |

🔍 それぞれの特徴と導入事例

▶ Gotham:政府向けの“諜報分析インフラ”

-

米国CIAやFBI、NATO加盟国が導入する政府系専用ツール

-

テロ予測、犯罪者の行動解析、軍事シミュレーションなど人命と国家安全保障に直結する用途で使用

-

現場のオペレーターとAIが共同で判断を下す設計

📌 実績例

-

米国特殊作戦軍(SOCOM)における作戦情報の可視化

-

欧州での移民対策・テロ予防データ分析基盤として採用

▶ Foundry:民間向けの“企業データ統合プラットフォーム”

-

製造・医療・金融・物流など、膨大な社内外データを統合して意思決定を支援

-

ノーコード/ローコードでも操作可能で、現場部門でも分析が可能

-

エアバス・メルク・bpなど多国籍企業がすでに導入済

📌 導入目的の一例

-

医薬品開発の成功率向上(メルク社)

-

生産工程の在庫最適化と脱炭素対応(bp社)

▶ Apollo:マルチクラウド時代の中枢基盤

-

FoundryやGothamの“頭脳”として、クラウド上での自動運用・更新・最適化を担う

-

AWS・Azure・オンプレミスなど混在環境でも同様に動作

-

「分散化した分析エンジンの管理OS」とも言える存在

📌 投資判断における注目ポイント

-

政府と民間の両市場に適応した製品ラインナップ

-

成熟市場(SaaS)で差別化されているのは「セキュリティ・機密性・現場特化設計」

-

テンバガー候補としての鍵は、Foundryの商業展開の拡大スピードにある

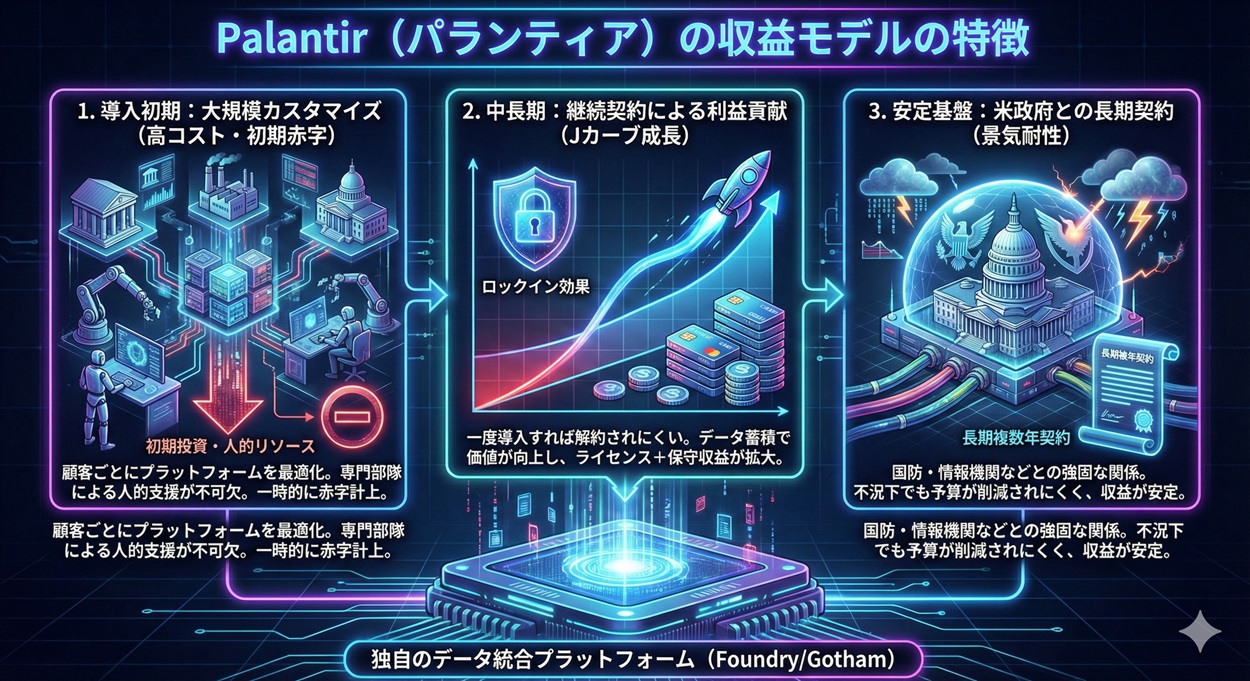

過去の株価推移とボラティリティ傾向|期待と不安が交錯する値動き

📈 上場以来の株価推移(2020年〜2026年)

パランティアの株価は、2020年の上場以降、期待と失望を繰り返してきました。

ですが2025年を通じて商業部門の「AIP(人工知能プラットフォーム)」が爆発的に普及し、2026年現在は「期待だけで買われる株」から「実益を伴う成長株」へと完全にフェーズが変わっています。

| 年度 | 株価の動き | 主な材料・背景 |

| 2020年 |

上場直後10ドル台 →30ドル超 |

軍事AI×クラウドへの期待、SNS拡散、話題性集中 |

| 2021年 | 一時40ドルを突破 | ARKなど成長株ETFが大量保有、「テンバガー候補」として個人投資家に人気 |

| 2022年 | 約8ドルまで急落 | 金利上昇、業績停滞、SaaS全体の調整で一斉売り |

| 2023〜24年 |

10〜20ドルの ボックス相場 |

商業部門の伸び悩みから、S&P500採用と黒字定着による再評価へ |

| 2025年 |

完全な上昇トレンドへ (高値更新) |

AIPブートキャンプの成功で商業収益が急拡大。 「官需頼み」からの脱却に成功し、機関投資家の買いが本格化 |

| 2026年 |

青天井モード突入か(現在) |

プライム市場でのAI覇権確立へ。 リカーリング(継続課金)収益の積み上がりにより、業績相場としての安定感が強まる |

📌 株価変動の特徴と2026年の注意点

🔍 競合との違い:なぜ2026年も選ばれるのか?

-

「実験」ではなく「実装」: 他社AIがPoC(実証実験)で止まる中、パランティアは「現場でのオペレーション実装」に特化しており、解約率が極めて低い。

-

実ビジネスとしてのAI: 2025年の通期黒字拡大により、「実ビジネスとして成立しているAI企業」としての地位を確立。

-

構造的な強さ: テンバガー候補とされる根拠は、不況に強い「政府契約(守り)」と、爆発力のある「商業AIP(攻め)」の両輪が回り始めた点にある。

💬 投資家の評価(掲示板・SNSより)

「2021年の高値掴み組だが、ようやく景色が変わった。ここはもう博打株じゃない」

「AIPの導入企業の増え方が異常。SaaSの”40%ルール”を余裕で超えてきている」

「調整局面はあるだろうが、数年単位で持てる唯一のAI銘柄」

株価下落の背景とリスク要因は?短期調整の構造を読み解く

📉 一時40ドル超→8ドル台へ急落した理由

パランティアの株価は、2021年に40ドル台を記録したのち、2022年には約8ドルまで大きく下落しました。

その背景には以下のような複合要因がありました。

🔎 主な下落要因

-

2021年:期待過熱と業績乖離

話題先行で買われすぎた反動。実際の決算が期待に届かず失望売り。 -

2022年:金利上昇・グロース株全体の崩壊

インフレとFRBの利上げ加速により、PERの高いグロース株が一斉に売られた。 -

政府依存のビジネスモデルへの懸念

商業部門が成長せず、「政府契約に偏りすぎている」と評価が低下。 -

GAAP基準での赤字継続・株主還元なし

長らく黒字化できなかったことで、「いつまで持ち出しが続くのか」と不安視された。

⚠️ 投資判断で注意すべき構造的リスク

| リスク項目 | 内容 |

|---|---|

| 政治・地政学リスク | 米国防契約が多く、政権交代や予算削減の影響を受けやすい |

| 収益集中リスク | 一部大口顧客(米政府など)への依存度が高く、契約終了時の影響が大きい |

| バリュエーション | 株価は再評価されつつあるが、依然としてPERは高水準(予想利益の約69倍) |

📌 それでも2025年に評価が戻ってきた理由

-

商業部門の成長(前年比+71%)が“構造転換”の兆し

-

黒字継続中で、SaaS市場の中でも実益性を確保できる企業として浮上

-

AIPの商用需要拡大で、政府依存からの脱却をアピールできている

株価下落の背景を正しく理解することで、「何が改善されればテンバガーになり得るのか」が明確になります。

パランティアは10年後テンバガーになる?将来性と投資判断

なぜテンバガー候補とされるのか?成長期待の根拠

📌 パランティアがテンバガー候補とされる理由

| 要素 | 内容 |

|---|---|

| 成長市場の中心にいる | AI・データセキュリティ・国防×クラウドという巨大市場にど真ん中で位置 |

| 差別化された製品と顧客層 | 政府×民間の二軸で収益基盤が広く、政府契約の高継続性+商業部門の成長性がある |

| 黒字化達成+高マージン体質 | GAAPベースで黒字転換、粗利率80%以上を維持しつつスケーラビリティが高い |

| 長期契約のストック型モデル | 防衛契約などは数年単位で安定収益を生み、将来の業績予測が立てやすい |

📈 実際にテンバガーを生んだ過去銘柄との類似点

| テンバガー銘柄 | 類似点(パランティアとの共通項) |

|---|---|

| テスラ(TSLA) | 技術革新により新たな市場を創出/CEOのビジョンが市場を引っ張る |

| エヌビディア(NVDA) | AI・クラウドインフラの中心でプラットフォーム的存在に成長 |

| セールスフォース(CRM) | SaaSモデルで収益の安定性とスケーラビリティを両立 |

🧭 パランティア特有の“期待ポイント”

-

民間SaaS銘柄では参入困難な国防分野を押さえていること

-

セキュリティ重視型の社会基盤(医療・金融・行政)に浸透していること

-

「生成AI × 現場データ」の融合をいち早く実装(AIP)していること

テンバガーは、ただの成長株ではありません。真の“業界の構造変革”を担える企業だけが、10倍を超える評価を受けるのです。

パランティアには、その「可能性の材料」が確かに存在しています。

👉 なお、パランティア以外にも今後の成長が期待されるテンバガー候補を知りたい方は、【2026年版】米国株テンバガー候補と100倍銘柄の注目株9選!2025年の実績と最新見通しも参考にしてください。

10年後の将来像は?市場拡大と社会インフラ化の可能性

📊 成長する3つの市場領域に同時に乗るパランティア

パランティアが今後10年の中で成長を期待されている理由は、単一のテーマではなく、以下の3つの巨大市場の交差点に位置しているためです。

| 成長領域 | 市場規模予測(2035年) | パランティアの関与 |

|---|---|---|

| ① AI(人工知能) | 約2,000兆円以上 | AIPによる企業向けAI統合 |

| ② 国防テック | 年間100兆円規模 | 米国防省・NATO・連邦機関との分析契約 |

| ③ データインフラ | 年平均成長率13%以上で拡大中 | Foundryによる民間企業の基幹業務支援 |

🧠 社会インフラの一部になるというビジョン

「パランティアのプロダクトは、もはや分析ツールではなく“国家と産業の意思決定インフラ”である」

こう語るのはCEOアレックス・カープ氏。

実際に、パランティアは金融機関・病院・製造業の“業務中枢”として常時稼働しており、クラッシュすれば操業に支障が出るレベルにまで浸透しています。

🔍 10年後に想定される姿とは?

-

世界各国の政府・軍事部門において標準的な分析基盤になっている可能性

-

民間領域では、SAPやOracleのように企業活動に欠かせない“OS的存在”に進化

-

AIPの展開によって、中堅〜中小企業にも拡大し“業界依存”を超える展開も視野

✅ 投資家視点で見る“テンバガー要件”との一致

| テンバガーの条件 | パランティアとの一致状況 |

|---|---|

| ① 巨大な成長市場にいる | AI/セキュリティ/国防/データインフラの中心に位置 |

| ② 業界構造を変える製品・サービスを持つ | Foundry・AIPにより業務オペレーションそのものを変革 |

| ③ 競合が真似できない技術・契約構造がある | 軍事系契約+極めて高度なセキュリティ要件(模倣困難) |

| ④ スケーラブルな収益モデルを持つ | SaaS型+長期契約+黒字化継続でマージンも高水準 |

競合との比較と技術優位性|パランティアの何がすごいのか?

🥇 パランティア vs. 主要競合

| 企業名 | 強み | 弱み・違い |

|---|---|---|

| C3.ai | 製造・エネルギー分野のAIプラットフォーム | 収益の不安定さ、政府契約がない |

| Palantir | 政府+民間のハイブリッド、セキュリティ特化 | 導入にコンサル的要素が多く、スピード展開はやや劣る |

| Snowflake | データ統合プラットフォームとしての柔軟性 | AI統合や意思決定支援の面ではパランティアが優位 |

🔐 なぜパランティアが突出しているのか?

-

安全保障・諜報向けの設計思想を持つSaaS企業は他にない

-

ミッションクリティカル(命に関わる領域)で採用される実績

-

データをただ可視化するのではなく、意思決定そのものを自動支援する設計思想

-

民間でも、製薬・防衛・エネルギーなど“高セキュリティ要求”の業界で独走中

🧭 投資家視点で見た優位性

-

導入の深さ・粘着性が非常に高い(「抜けられない分析基盤」)

-

AI時代に不可欠な“インフラレイヤー”にいる数少ない企業

-

Foundry×Apollo×AIPの3層構造により、顧客企業の“判断OS”になっている

黒字化の進捗と財務健全性|成長企業の「安定化」から「収益化」フェーズへ

💰 GAAPベースでの完全黒字定着(2026年最新)

パランティアは、2023年第4四半期に米会計基準(GAAP)ベースで初の純利益黒字を達成。

その後、2024年〜2025年にかけて利益率は加速度的に向上し、「稼げるAI企業」としての地位を不動のものにしました。

| 四半期/年度 | 純利益(GAAP) | 状況・備考 |

| 2023 Q4 | +93百万ドル | 記念すべき初の四半期黒字化 |

| 2024 通期 | 大幅黒字 | S&P500採用の条件(4四半期連続黒字)をクリア |

| 2025 通期 | 利益拡大フェーズ | 商業AIPの利益率向上により、営業利益率がSaaS業界平均を上回る水準へ |

💵 財務健全性のチェックポイント(2026年1月時点)

| 指標 | 状況 | コメント |

| 現金・同等物 | 約40億ドル規模 | 負債よりもはるかに多く、M&Aや自社株買いも可能な「潤沢な軍資金」を確保 |

| 有利子負債 | 実質ゼロ | 金利変動リスクを受けない「無借金経営」に近い鉄壁の構成 |

| Rule of 40 | 達成・継続 | 「売上成長率+利益率」が40%を超える、優良SaaS企業の黄金基準をクリア |

📌 投資判断で見逃せない“黒字フェーズの意味”

-

「成長」と「利益」の二刀流: SaaS銘柄としては異例の「セキュリティ特化×黒字化」を達成。

-

不況への耐性: 財務リスク(借金)がほぼないため、景気後退局面でも開発投資を止めずにシェアを奪える体力がある。

-

機関投資家の買い: 黒字定着により、年金基金や保守的なファンドがポートフォリオに組み入れやすい銘柄へと変貌。

パランティアは、もはや“期待先行の未成熟グロース株”ではありません。

財務面からも、テンバガー候補として相応しい「盤石な利益の土台」が明確に整っています。

2025年決算総括と市場の反応|「期待」から「確信」へ

📊 2025年度(通期)のパフォーマンス総括

パランティアの2025年は、商業部門・利益・契約規模のすべてにおいて過去最高水準を更新し続ける1年となりました。

特に象徴的だったのは、「米国商業収益(民間企業向け)」の爆発的な伸びです。

| 項目 | 2025年度のトレンド | 評価ポイント |

| 総収益成長 | 前年比 +30%超で推移 | 規模が拡大してもなお、成長スピードが衰えない「ハイパーグロース」を維持 |

| 米国商業収益 | 前年比 +70%水準 | AIP(人工知能プラットフォーム)の導入が加速し、政府依存からの脱却に完全成功 |

| 営業利益 | 黒字幅の拡大 | GAAPベースでの黒字が当たり前になり、利益率も四半期ごとに改善 |

| 顧客数 | 記録的な増加 | 「ブートキャンプ(体験導入)」からの成約率が高く、大企業への浸透が進んだ |

📌 株価は「実力相場」へ移行

-

ダブルエンジンの完成: 従来の「防衛(安定)」に加え、「商業(急成長)」という強力なエンジンが稼働したことで、株価の底堅さが劇的に増しました。

-

SaaS業界での突出: 競合(C3.aiや他のSaaS企業)が成長鈍化に苦しむ中、パランティアだけが加速している状況が、機関投資家の資金を呼び込んでいます。

-

フェーズの変化: 「防衛依存の謎多き企業」から「AI時代のインフラ企業」へと認識が変わり、株価は「期待(夢)」ではなく「結果(数字)」によって支えられるフェーズに突入しています。

目標株価・適正価格はどこか?アナリスト予測と現在値比較

📈 現在の株価と評価指標(2026年1月時点)

| 指標 | 値(時点) | コメント |

|---|---|---|

| 株価(PLTR) | 約 $150.00 | 年初来+80%超と急上昇 |

| 年初来上昇率 | +80.3% | S&P500を大きく上回る |

| 予想PER(12ヶ月) | 約70~97倍 | 高バリュエーション圏内 |

| アナリスト平均目標株価 | 約 $135 | Mizuhoが引き上げ、Barron’sやInvestors.comでも評価 |

| 最高目標株価 | $160(Wedbush) | 業績拡大見込みを反映 |

| 最低目標株価 | $91〜$107 | 最も慎重な見方も存在 |

| アナリスト評価分布 | Buy4/Hold15/Sell4 | 現在は“Hold”が中心傾向 |

※出典:NASDAQ・Barron’s・TheStreet・MarketBeat等(2026年1月時点)

💬 アナリスト評価は真っ二つに分かれる

| 評価スタンス | 代表的コメント |

|---|---|

| 強気(Buy) | 「商業部門の成長を加味すればPER70倍でも許容できる」 |

| 中立(Hold) | 「期待は織り込み済み。当面は横ばいを想定」 |

| 弱気(Sell) | 「AIバブルの一角。株価は行きすぎており調整余地がある」 |

🔍 適正価格の判断軸

-

短期視点:現時点ではPER70倍超で割高感あり

-

中長期視点:黒字化・商業部門収益拡大が進めば、

→ 2026年以降にはPER40倍以下(水準)でも適正と判断される可能性

特に、AIP(AIプラットフォーム)などの成長領域で収益貢献が現実味を帯びれば、PER評価の見直しが期待されます。

📌 FP視点のポイント

-

将来3〜5年の業績予想とのギャップを見極めよ

-

「割高だから危険」と即決せず、成長の裏付けがあるかどうかを判断軸に

-

NISA・積立枠で長期目線なら、PERの上下を受け止めつつ保有も選択肢

著名投資家の評価は?

🧠 著名投資家の評価

-

ダン・アイブス(Wedbush証券)

「パランティアは“世代を代表するテック企業”であり、3年以内に時価総額1兆ドルに達する可能性がある」と評価しています。 -

ウィリアム・ブレア社のアナリスト

「パランティアのAI駆動型分析プラットフォームであるMaven Smart System(MSS)は、米国防総省の支出増加から大きな恩恵を受ける可能性がある」と述べています。 -

バンク・オブ・アメリカ

「パランティアはAIアプリケーションにおける“市場の定義者”である」と評価し、NATOとの契約が同社の技術力を際立たせていると指摘しています。

📌 投資家視点での要点

-

強気派:AIと国防の交差点に位置するパランティアは、長期的な成長が期待される。

-

慎重派:高いバリュエーションに対する懸念があり、短期的な調整リスクを指摘する声も。

-

中立派:業績の進捗を見極めつつ、今後の展開を注視するスタンス。

AI×セキュリティ分野の成長とマクロ環境

📊 世界的に拡大を続ける「AI×セキュリティ」需要

2026年現在、AI技術の社会実装が加速する一方で、データ漏洩・サイバー攻撃・情報戦リスクも高まり、「AIによる高度なセキュリティ分析」が不可欠になりつつあります。

| 分野 | 主なリスク課題 | パランティアの対応領域 |

|---|---|---|

| 国家安全保障 | 軍事サイバー戦、越境型テロ | Gothamによるリアルタイム情報解析 |

| 民間インフラ | 医療・金融の個人情報漏洩リスク | Foundryによるアクセス管理・行動パターン解析 |

| 産業・製造 | サプライチェーンの脆弱性 | AIPによる異常検知と意思決定支援 |

🌍 地政学・マクロ経済が支えるパランティアの存在意義

-

米中対立・戦争リスクの顕在化

→ 国防テック・分析AIの需要が国家レベルで増加 -

NATO加盟国を中心とした西側諸国の防衛IT投資拡大

→ パランティアの政府契約に追い風 -

インフレ・景気後退の中でも“安全保障・AI”は予算が削られにくい

→ ディフェンシブ性を兼ね備えた成長分野

✅ 投資判断における注目点

-

AIだけのテーマ株ではない:セキュリティという国家・企業の“根幹領域”で実装実績あり

-

マクロ環境が直接的に追い風になる数少ない企業

-

防衛と民間で同時に評価されるAI企業は、世界でもごくわずか

100倍株として語られる理由とその妥当性

🧠 「テンバガー」ではなく「100バガー」とは?

🔍 パランティアが“100倍候補”として語られる背景

-

2003年創業→2026年でまだ時価総額約300億ドル規模(中堅)

→ 1兆ドル企業への拡大余地があるとの期待 -

AI、セキュリティ、国家予算という巨大産業に同時参入

→ 複数領域からの複利的成長が可能 -

創業ビジョンが「社会構造の設計を変える」レベルにある

→ インフラ的企業(例:MS、GOOGL)への進化可能性

📈 現実的な視点:どこまで妥当か?

| 評価観点 | 内容 |

|---|---|

| ポジティブ材料 | 黒字化達成/防衛+民間の二軸モデル/競合優位性/長期契約構造 |

| 懸念点 | バリュエーションの高さ/高PERの正当化には“長期成長の継続”が不可欠 |

| 妥当性まとめ | 10倍=現実的射程圏内、100倍=「企業構造変革+世界標準化」が条件 |

📌 投資家視点のスタンス整理

-

「100倍」として語る声は多いが、それは“期待”としての象徴的ワード

-

現実的には、「テンバガー(10倍)を中長期で目指せる成長株」としての評価が軸

-

妥当な見方は、「過小評価されていた構造株が見直されている段階」

10年スパンで投資する際の心構えと想定リスク

⏳ 長期投資を前提にすべき3つの理由

-

業績の波が大きく、短期では評価されにくい

黒字化や商業部門成長は始まったばかりで、株価の反応にはタイムラグがある -

米国政府契約などの長期性

5年以上に及ぶ大型案件も多く、売上認識が分散される構造 -

製品自体が“社会インフラ化”する性質

SAPやMSのように浸透するには時間を要する

⚠️ 想定すべき中長期リスク

| リスク項目 | 内容 |

|---|---|

| 政治・予算リスク | 米国政府の予算削減・政権交代などで契約継続に影響が出る可能性 |

| 評価の揺り戻し | AIテーマに対する過剰期待が冷めた場合、一時的なバリュエーション調整が起きうる |

| 競合の追随 | テクノロジーは進化が早く、優位性を維持し続けるには研究開発投資が不可欠 |

✅ 長期保有スタンスで重要な視点

-

「騰がるから買う」ではなく「変わり続けられるか」で見る

-

定期的に決算と市場シェアをチェックし、変化を見逃さない

-

NISAやiDeCoで積立対象とするなら、「5年以上」の目線が前提

パランティアに投資すべき人・すべきでない人とは?

✅ パランティアに向いている投資家の特徴

| タイプ | 理由・背景 |

|---|---|

| 中長期で成長株を保有したい人 | テンバガー候補として5〜10年スパンでの評価が前提 |

| テーマ性×業績の両立を重視する人 | AI・防衛・セキュリティという成長領域にまたがる稀有なポジション |

| NISA・iDeCoで組み入れたい人 | 黒字化と収益安定化が進む中での“攻めと守りのバランス”を取りたい人に適する |

❌ 向いていない投資家の特徴

| タイプ | 理由 |

|---|---|

| 短期で値上がり益を狙う人 | 高PER・話題先行で値動きが荒く、短期判断には向かない |

| 安定配当や優待を重視する人 | 配当は出しておらず、再投資・研究開発優先の企業方針 |

| 市場やメディアの空気で動きやすい人 | SNS発信に過剰反応して売買すると、大きな損益ブレに巻き込まれる可能性が高い |

📌 判断基準の目安(チェックリスト)

-

□ 5年以上の保有前提で成長性を重視している

-

□ テーマ株に投資する際も、業績や契約実績を重視したい

-

□ 株価の変動を気にせず、決算と戦略を冷静に追える

3つ以上当てはまる方は、ポートフォリオの一部に組み入れる価値があります。

よくある質問Q&A10選

Q1. パランティアはテンバガーになりますか?

A. 可能性はありますが、成長スピード・競合動向・政府契約の継続性など複合要因によって変わります。長期投資を前提とした冷静な判断が必要です。

Q2. パランティアの適正株価はいくらと考えられますか?

A. アナリストの平均目標株価は$135前後(2026年1月時点)ですが、現在の株価は$150付近とやや割高圏にあるとみる声もあります。ただし、AIPなど商業部門の成長が加速し、利益率が改善すれば、PER水準の正当化が進む可能性も十分あります。長期的にはPER40倍台への収斂とともに、中期的な上昇余地も見込める銘柄です。

Q3. 株価が急落した過去がありますが今後も不安定ですか?

A. 決算や契約ニュースに反応しやすくボラティリティは高めです。長期保有を前提とした耐性が求められます。

Q4. パランティア株に対する市場全体の評価はどう変化していますか?

A. 「期待先行」から「実力評価」へ、劇的にステージが変わりました。 かつては個人投資家中心の話題株でしたが、2025年を通じて商業部門(AIP)が爆発的に普及し、黒字が定着したことで評価が一変しました。 現在は、年金基金や機関投資家がポートフォリオの核として組み込む「AIセクターの本命銘柄」へと格上げが進んでおり、単なるブームではなく「業績」で買われるフェーズに入っています。

Q5. パランティアは配当を出していますか?

A. いいえ。現在は黒字化を果たしたばかりで、利益は再投資・事業拡大に回されています。

Q6. 商業部門と政府部門ではどちらが重要ですか?

A. これまでは政府部門が主力でしたが、2026年からは商業部門の成長(+71%)がより重視され始めています。

Q7. パランティアはどの業界で使われていますか?

A. 政府・軍事に加え、製薬、製造、金融、物流などの民間分野にも拡大しています。

Q8. パランティアは他のAI企業とどう違うのですか?

A. 単なるAIツールではなく、意思決定支援の“OS”としてインフラ的に機能する点が大きな違いです。

Q9. 今から買っても遅くないですか?

A. 株価は上昇中ですが、商業成長・黒字継続など今後の進捗次第では中長期での再評価余地は残されています。

Q10. 初心者でも投資してもいい銘柄ですか?

A. テーマ性が強く注目度は高いですが、値動きが荒いため“少額からの分散投資”が現実的です。長期視点と情報確認が重要です。

🎓 FPからのワンポイントアドバイス

【2026年1月版】パランティアはテンバガーになる?10年後の将来性と投資判断のまとめ

【あわせて読みたい関連記事】

【本記事の関連ハッシュタグ】