この記事では、FPとしての現場経験と最新の経済指標をもとに、統計データには表れない「老後夫婦二人の持ち家生活費のリアル」を徹底解剖します。

住宅ローンさえ完済すれば、老後は年金だけで余裕で暮らせる。

現役時代、そう信じて疑わなかった人たちが今、思わぬ誤算に苦しんでいます。 それは、「持ち家」が牙を剥く瞬間があるからです。2026年1月現在、物価高騰と人件費の上昇により、家の修繕コストは過去最高水準に達しています。

「家賃がかからないから安心」というのは半分正解ですが、残り半分は致命的な勘違いです。

賃貸にはない「修繕義務」と「固定資産税」が、年金生活の家計を静かに、しかし確実に圧迫するからです。

平均的な生活費という言葉に隠された罠を暴き、資産3000万円・5000万円・7000万円の分岐点であなたの未来がどう変わるのか、具体的なシミュレーションで明らかにします。

あなたの老後資金計画が「絵に描いた餅」にならないよう、隠れたコストの正体を今ここで知っておきましょう。

・統計上の「住居費1万円台」を信じると、15年ごとの大規模修繕で家計が破綻する

・リアルな内訳:持ち家夫婦の適正生活費は「月27万円+修繕積立月2〜3万円」が最低ライン

・資産別寿命:貯蓄3000万円は「標準」、5000万円は「余裕」、7000万円で「鉄壁」

・家を守るための維持費は、預金の切り崩しではなく「資産運用」で補填する

統計データでは見えない「持ち家夫婦二人」のリアルな老後の生活費と内訳

「老後の生活費は月27万円必要」というニュースをどこかで見聞きしたことがあると思います。

ですが、持ち家派のあなたがこの数字をそのまま鵜呑みにするのは危険です。

なぜなら、この統計データの「住居費」には、決定的な「抜け落ち」があるからです。

まずは、国が発表している数字と、現場のFPが見ている数字の「ズレ」を修正することから始めましょう。

総務省データ「月額25.7万円」の嘘!持ち家における「住居費」のカラクリ

総務省の「家計調査(2024年平均/2025年公表データ)」によると、65歳以上の無職夫婦世帯の実支出平均は以下のようになっています。

インフレの影響で、以前よりも数字が大きく底上げされています。

📊 【統計上】高齢夫婦無職世帯の家計収支(2024年平均・最新版)

| 項目 | 金額(約) | 備考 |

| 食費 | 7.6万円 | 外食含む・物価高で上昇中 |

| 光熱・水道 | 2.2万円 | 電気・ガス・水道 |

| 保健医療 | 1.7万円 | 医薬品・診察代 |

| 交通・通信 | 3.0万円 | ガソリン・スマホ代 |

| 教養娯楽 | 2.5万円 | 旅行・趣味 |

| 交際費 | 2.4万円 | 贈答・つきあい |

| 住居費 | 1.6万円 | ⚠️ここが罠! |

| その他 | 4.7万円 | 日用品・被服など |

| 消費支出・計 | 約25.7万円 | |

| 非消費支出 | 約3.0万円 | 税金・社会保険料 |

| 合計支出 | 約28.7万円 |

💡 FPの視点:なぜ住居費がたった1.6万円なのか?

統計データにおける「持ち家の住居費」は、わずか16,432円しか計上されていません。これは「固定資産税」や「将来のリフォーム積立金」が含まれていない(または極端に低く出る)からです。実際には、この1.6万円は「ちょっとした設備修理」や「町内会費」程度しか賄えません。ここを信じて予算を組むと、必ず破綻します。

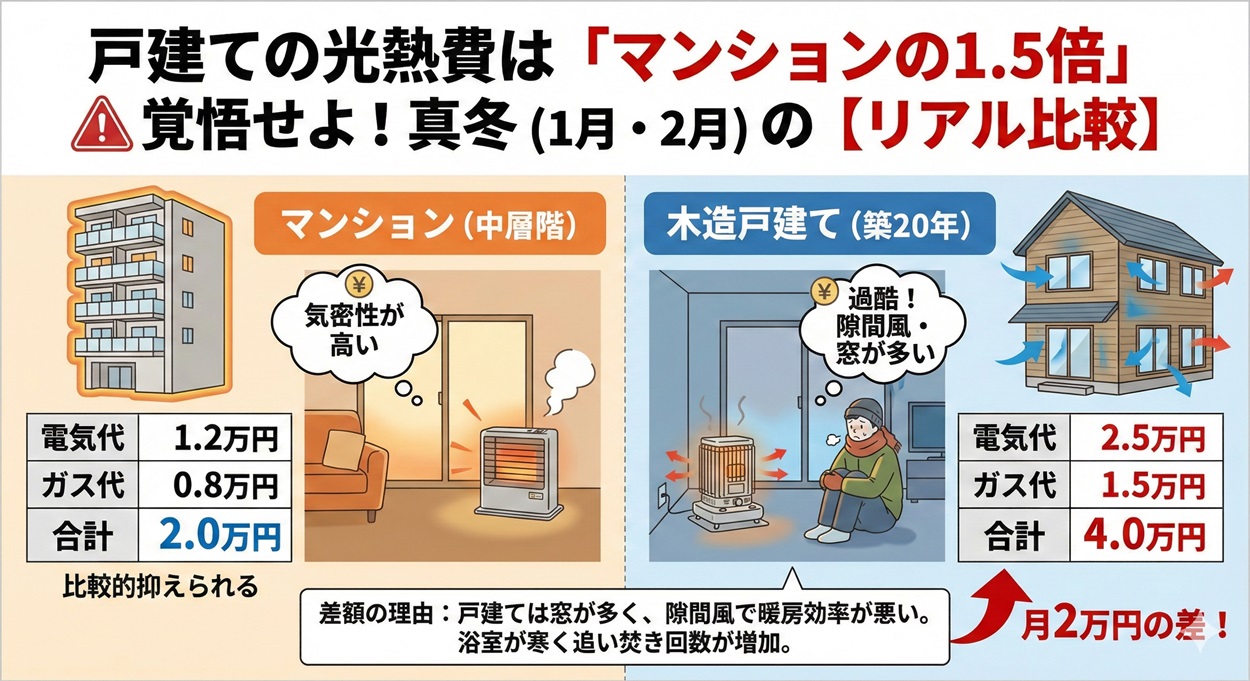

⚠️戸建ての光熱費は「マンションの1.5倍」覚悟せよ

さらに、統計データの光熱費「2.2万円」は、気密性の高いマンションや温暖な地域も含めた平均値です。築20年以上の木造戸建てに住む夫婦の場合、現実はもっと過酷です。

📉 【リアル比較】真冬(1月・2月)の光熱費

| 項目 | マンション(中層階) | 木造戸建て(築20年) | 差額の理由 |

| 電気代 | 1.2万円 | 2.5万円 | 戸建ては窓が多く、隙間風で暖房効率が悪い |

| ガス代 | 0.8万円 | 1.5万円 | 追い焚き回数の増加、浴室が寒い |

| 合計 | 2.0万円 | 4.0万円 | 月2万円の差! |

年金生活において、冬場の「月4万円」の出費は致命傷になりかねません。「寒いけれど我慢する」という選択は、高齢者にとって「ヒートショック(浴室死)」のリスクを跳ね上げます。

参考:総務省統計局「家計調査」

【内訳公開】ローン完済後も毎月かかる「固定維持費」の正体

ローンが終わっても、日本に家を持っている限り「一生払い続けなければならないコスト」があります。これを月額に換算して、生活費に上乗せする必要があります。

🏠 持ち家夫婦の「隠れ固定費」月割り試算

| 項目 | 年間コスト目安 | 月額換算 | 解説 |

| 固定資産税・都市計画税 | 10万〜15万円 | 約 1.0万円 | 立地や広さによるが、0円にはならない |

| 火災保険・地震保険 | 5万〜10万円 | 約 0.6万円 | 2024年の料率改定で高騰中 |

| 庭木剪定・害虫駆除 | 3万〜5万円 | 約 0.3万円 | シルバー人材等を活用してもかかる |

| セコム等の警備費 | 6万〜10万円 | 約 0.5万円 | ※契約している場合 |

| 合計 | 24万〜40万円 | 約 2.4万円 | 統計データにプラスすべき額 |

つまり、統計上の実支出28.7万円に、この「隠れ固定費」や「光熱費の補正分」を加味すると、月約31万円が、息をしているだけで出ていく本当のスタートラインになります。

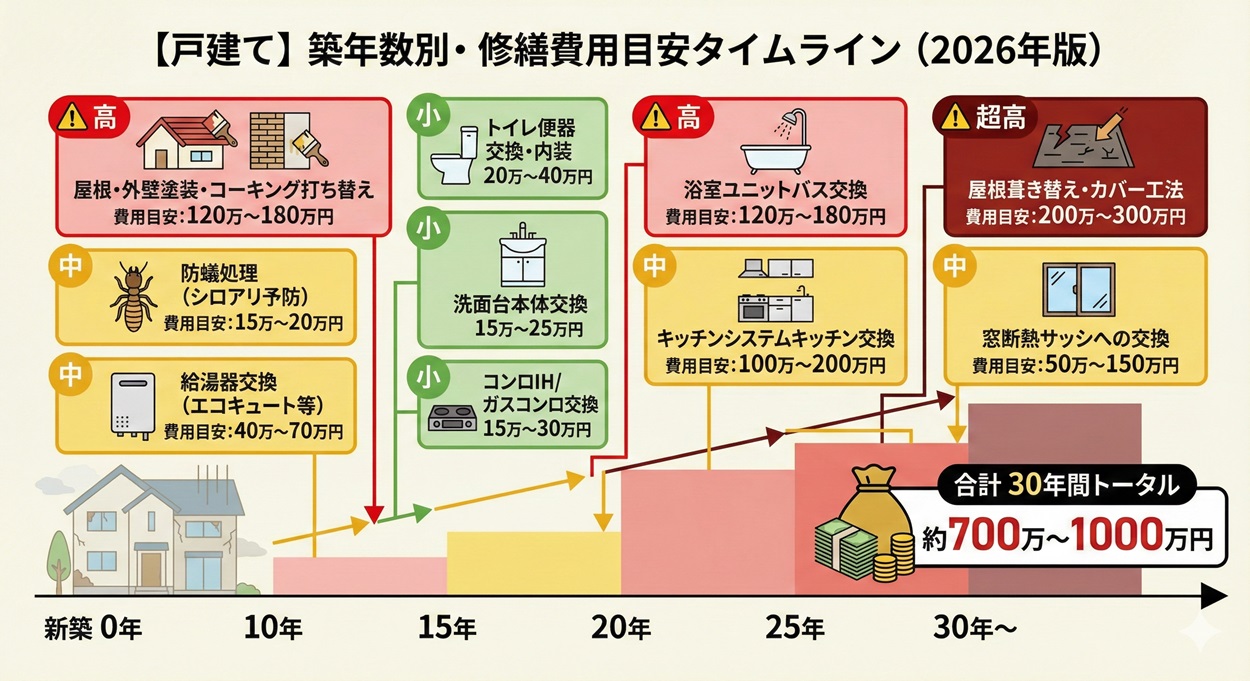

【2026年単価表】修繕費は「いつ・いくら」かかる?部位別コスト完全版

「修繕費がかかる」と口で言うのは簡単ですが、具体的にいくら用意すればいいのでしょうか?

昨今の資材高騰を反映した、2026年1月現在のリアルな市場価格を一覧にしました。

これを元に、あなたの家の「修繕積立計画」を立ててください。

🛠️ 【戸建て】築年数別・修繕費用目安一覧表(2026年版)

| 築年数 | 修繕箇所 | 工事内容 | 費用目安 (税込) | 危険度 |

| 10年〜15年 | 屋根・外壁 | 塗装・コーキング打ち替え | 120万〜180万円 | ⚠️ 高 |

| 防蟻処理 | シロアリ予防(5年毎推奨) | 15万〜20万円 | 中 | |

| 給湯器 | 交換(エコキュート等) | 40万〜70万円 | 中 | |

| 15年〜20年 | トイレ | 便器交換・内装 | 20万〜40万円 | 小 |

| 洗面台 | 本体交換 | 15万〜25万円 | 小 | |

| コンロ | IH/ガスコンロ交換 | 15万〜30万円 | 小 | |

| 20年〜25年 | 浴室 | ユニットバス交換 | 120万〜180万円 | ⚠️ 高 |

| キッチン | システムキッチン交換 | 100万〜200万円 | 中 | |

| 30年〜 | 屋根 | 葺き替え・カバー工法 | 200万〜300万円 | ⚠️ 超高 |

| 窓 | 断熱サッシへの交換 | 50万〜150万円 | 中 | |

| 合計 | 30年間トータル | 約700万〜1000万円 |

💡 FPの分析:多くの人が「キッチンやトイレを綺麗にしたい」と内装にお金をかけがちですが、家の寿命を決めるのは「屋根・外壁」と「シロアリ」です。見栄えが変わらない部分に、最初の15年で約200万円(月1.1万円積立)を投じられるかどうかが、その家が「資産」になるか「廃墟」になるかの分かれ道です。

これらを30年間のトータルで計算すると、約700万〜1000万円が必要です。

これを月割り(30年=360ヶ月)にすると……

-

修繕積立金として必要な額 = 月額 約2.0万〜2.8万円

⚠️【実録】「まだ大丈夫」が命取り…築25年で資産価値を失った田中夫妻の事例

「うちは雨漏りもしていないし、見た目も綺麗だから」

そう言ってメンテナンスを先送りにした結果、老後資金の予定が大きく狂ってしまった田中さん夫婦(仮名・68歳)の事例をご紹介します。

-

物件: 築25年の木造戸建て(北関東)

-

状況: 築15年時の「屋根・外壁塗装(見積もり120万円)」を「まだ早い」とパス。

▼ 悲劇のタイムライン

-

66歳(冬): 2階の天井に小さなシミを発見。「結露だろう」と放置。

-

67歳(梅雨): 大雨の翌日、壁紙が剥がれ、強烈なカビ臭が発生。

-

業者診断: 診断の結果、「10年前から屋根の防水が切れ、柱と断熱材が腐食している」と判明。さらに湿気を好むシロアリが大量発生し、土台の一部を食い荒らしていた。

-

請求額: 表面的な塗装では済まず、屋根の葺き替え+構造材の交換+シロアリ駆除で、見積もり総額は「550万円」。

💡 教訓:田中さんは、10年前に120万円を惜しんだばかりに、老後に550万円(差額430万円の損失)を支払う羽目になりました。「家のメンテナンスは、早期発見・早期治療が最も安い」。これは人間の病気と同じです。修繕費をケチることは、節約ではなく「借金」を先送りしているに過ぎないのです。

【職業別】会社員vs自営業「持ち家老後」の天国と地獄

一口に「持ち家夫婦」といっても、現役時代の職業(加入年金)によって老後の難易度は段違いです。

「会社員世帯」と「自営業世帯」の2パターンで、持ち家維持の可否を判定します。

パターンA:元会社員・公務員夫婦(厚生年金+国民年金)

-

世帯年金収入: 月額 約22万円

-

持ち家維持費: 月額 約5万円(税・保険・修繕積立)

-

生活費: 月額 20万円(ゆとりあり)

-

収支: 毎月 約3万円の赤字

📝 判定:毎月3万円(年間36万円)の赤字なら、貯蓄を取り崩しても十分に逃げ切れます。退職金があれば、たまの旅行も可能でしょう。持ち家が強みとして機能するパターンです。

パターンB:元自営業・フリーランス夫婦(国民年金のみ)

-

世帯年金収入: 月額 約13万円(満額の場合)

-

持ち家維持費: 月額 約5万円(税・保険・修繕積立)

-

生活費: 月額 13万円(かなり質素)

-

収支: 毎月 約5万円の赤字

📝 判定:致命的です。生活費を限界まで削っても、家の維持費を払うと毎月5万円(年間60万円)の赤字が確定します。10年で600万円、20年で1200万円が消えます。ここに「介護費用」は含まれていません。自営業者の場合、「iDeCoや小規模企業共済で現役時代に3000万円作っている」か「定年なく働き続ける」かの二択しか、持ち家を維持する道はありません。

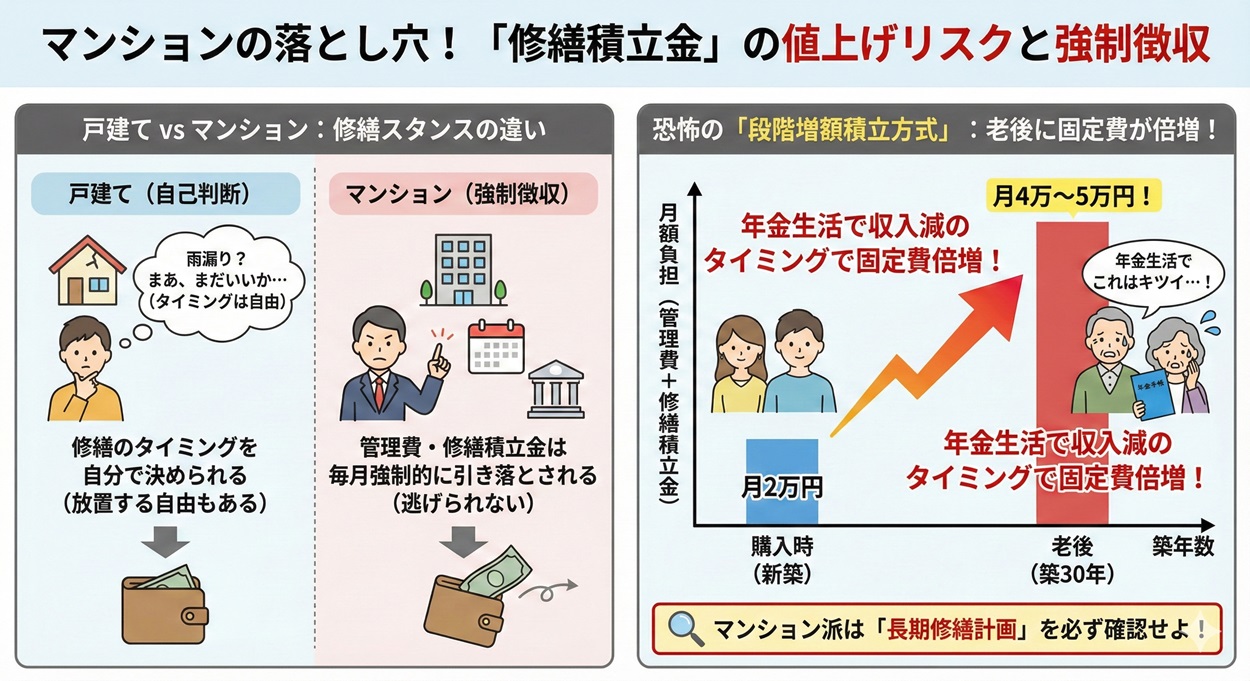

マンションvs戸建て「老後の管理費・修繕積立金」の値上げリスク

「戸建ては修繕が大変だから、老後はマンションの方が楽」

これもよくある誤解です。マンションにはマンション特有の「強制徴収リスク」があります。

-

戸建て: 修繕のタイミングを自分で決められる(雨漏りしても放置する自由がある)。

-

マンション: 管理費・修繕積立金は毎月強制的に引き落とされる。

特に注意すべきは「修繕積立金の値上げ」です。

新築時は安く設定されていますが、築年数が経つにつれて段階的に値上げされる計画(段階増額積立方式)が一般的です。

-

購入時: 管理費+積立金 = 月2万円

-

老後(築30年): 管理費+積立金 = 月4万〜5万円

年金生活に入って収入が減ったタイミングで、固定費が倍増するケースが後を絶ちません。マンション派の方は、管理組合の長期修繕計画を必ず確認してください。

インフレの脅威!光熱費と修繕資材の高騰が「持ち家」を直撃する

2026年現在、私たちが直面しているのが「インフレ(物価上昇)」です。

持ち家世帯にとって、インフレは食費以上に痛手となります。

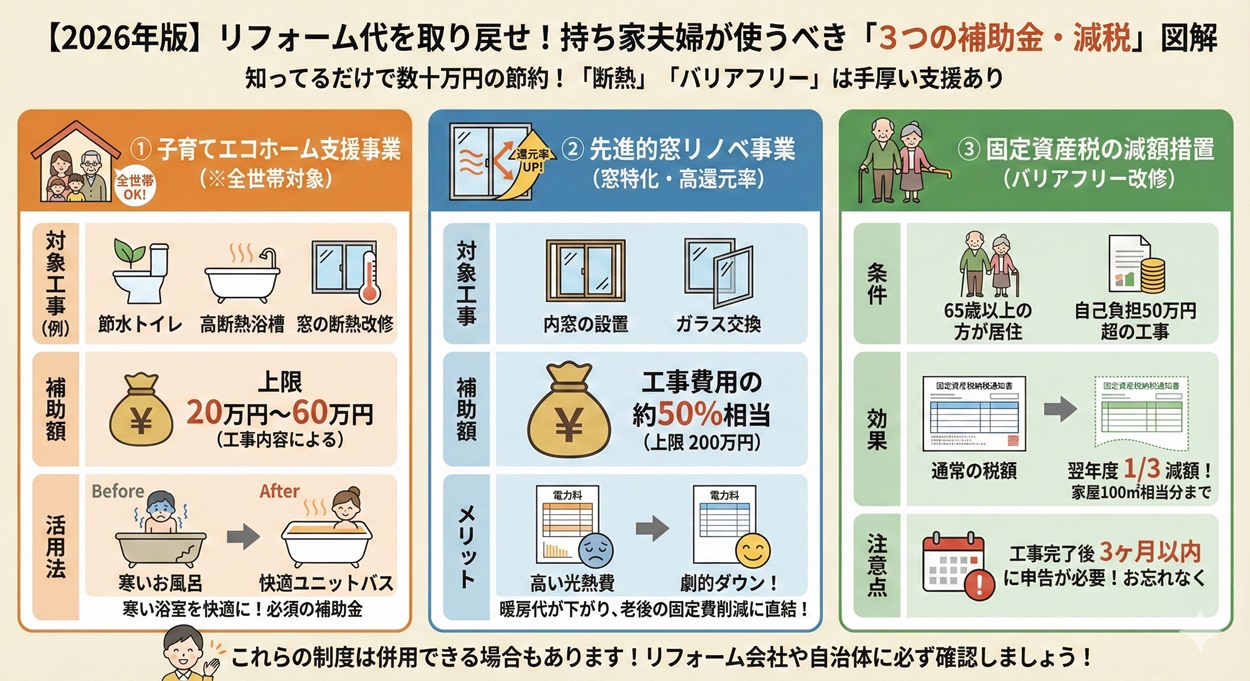

【2026年版】リフォーム代を取り戻せ!持ち家夫婦二人が使うべき「3つの補助金・減税」

リフォーム費用が高騰している今、国や自治体の支援制度を使わない手はありません。

特に「断熱」と「バリアフリー」に関しては、手厚い補助が用意されています。

これを知っているだけで、数十万円単位の節約になります。

💰 1. 子育てエコホーム支援事業(※全世帯対象)

名前に「子育て」とありますが、実は「リフォーム」なら子供がいなくても全世帯が対象になります。

-

対象工事: 節水トイレ、高断熱浴槽、窓の断熱改修など

-

補助額: 上限20万円〜60万円(工事内容による)

-

活用法: 寒いお風呂をユニットバスに変える際などに必須です。

💰 2. 先進的窓リノベ事業

家の中で最も熱が逃げる「窓」の改修に特化した、還元率の非常に高い補助金です。

-

対象工事: 内窓の設置、ガラス交換

-

補助額: 工事費用の約50%相当(上限200万円)

-

メリット: 光熱費(暖房代)が劇的に下がるため、老後の固定費削減に直結します。

💰 3. 固定資産税の減額措置(バリアフリー改修)

65歳以上の方が住む家で、手すり設置や段差解消などのバリアフリー工事(自己負担50万円超)を行った場合、申告すれば税金が安くなります。

-

効果: 翌年度の固定資産税が3分の1減額される(家屋100㎡相当分まで)。

-

注意点: 工事完了後3ヶ月以内の申告が必要です。

資産3000万・5000万・7000万別シミュレーションと「家を守る」戦略

ここまでで、持ち家でも「月31万円〜33万円」の実質コストが必要である現実をお伝えしました。

では、現在の手持ち資産で、あなたの家計は何歳まで持つのでしょうか?

「修繕費(15年ごとに約300万円)」という特大支出を組み込んだ、リアルな資産寿命をシミュレーションしました。

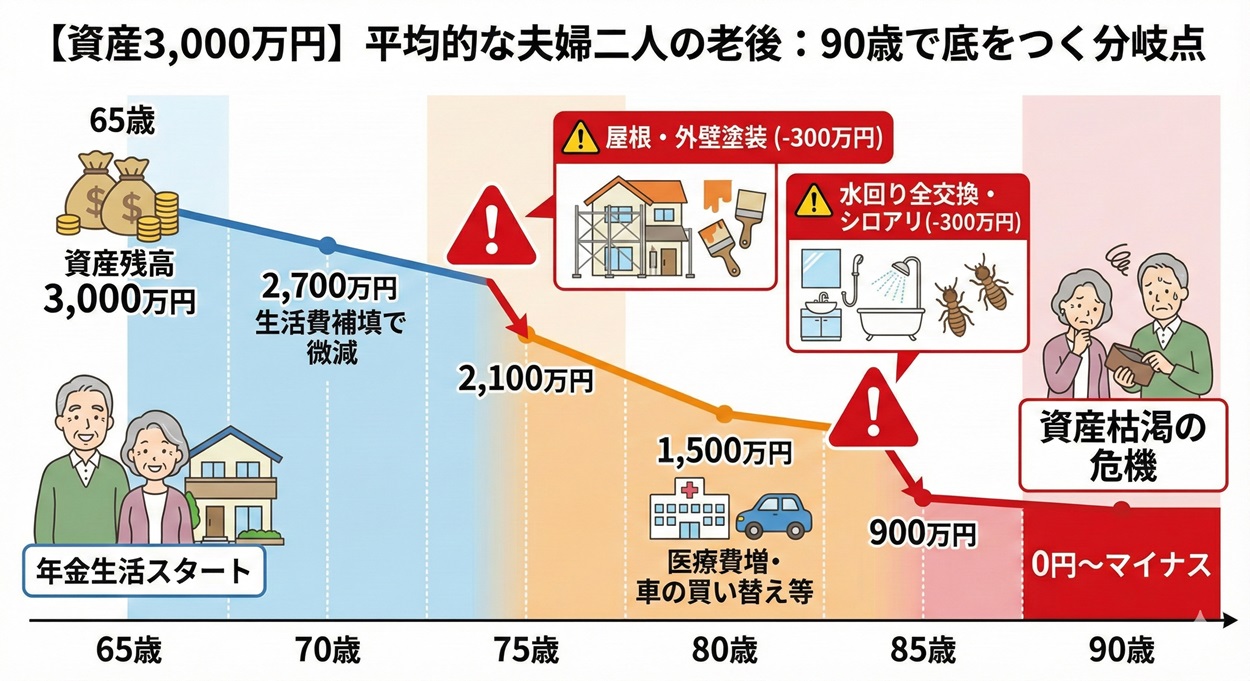

【資産3,000万円】平均的な夫婦二人の老後|90歳で底をつく分岐点

「老後2000万円問題」は解決済みで、退職金と合わせて3000万円あるケース。

一見安泰に見えますが、持ち家の場合は「家の寿命」と「資産の寿命」がチキンレースになります。

📉 資産3,000万円の推移(月5万円取り崩し+修繕費発生)

| 年齢(夫) | 資産残高(目安) | ライフイベント・家の状況 |

| 65歳 | 3,000万円 | 年金生活スタート |

| 70歳 | 2,700万円 | 生活費補填で微減 |

| 75歳 | 2,100万円 | ⚠️ 屋根・外壁塗装(-300万円) |

| 80歳 | 1,500万円 | 医療費増・車の買い替え等 |

| 85歳 | 900万円 | ⚠️ 水回り全交換・シロアリ(-300万円) |

| 90歳 | 0円〜マイナス | 資産枯渇の危機 |

📝 判定:平均寿命までは持ちますが、「90歳以降」や「介護施設への入居一時金」が出せなくなるリスクが高いゾーンです。75歳時点のリフォームを安く済ませるか、現役時代のうちに「家の維持費専用口座」を作っておく必要があります。

【資産5,000万円】ゆとりある老後|リフォームも介護も対応可能

「準富裕層」手前の5000万円クラス。持ち家世帯でこの現金資産があれば、家のトラブルにも余裕を持って対応できます。

📈 資産5,000万円の推移

-

修繕対応力: ◎(即金で支払可能)

-

生活レベル: 月に数回の外食や、年1回の国内旅行が可能。

-

最終資産: 95歳時点で1,000万円〜1,500万円残る計算。

📝 判定:「安心ゾーン」です。ただし、インフレでリフォーム費用が現在の1.5倍(450万円など)になった場合は、資産の減りが加速します。預金でおいておくのではなく、インフレ負けしない程度の「低リスク運用(債券・高配当株)」で守りを固めるのが正解です。

【資産7,000万円以上】鉄壁の老後|相続対策も視野に入る富裕層

退職金や相続で7000万円以上ある世帯。

ここでは「お金が足りるか」よりも「どう使うか・どう残すか」が課題になります。

🛡️ 資産7,000万円の戦略

-

選択肢の広さ: 家が古くなれば「建て替え」も可能ですし、売却して「高級老人ホーム」への住み替えも選べます。

-

注意点: 現金と不動産の両方があるため、相続税の対象になる可能性が高いです。

📝 判定:「鉄壁」です。使い切ることは難しいでしょう。むしろ、元気なうちにバリアフリー・リフォーム(断熱改修など)に投資し、「ヒートショックを防いで健康寿命を延ばす」方向にお金を使うべきです。

持ち家は「資産」か「負債」か?リースバックとリバースモーゲージの真実

手元の現金が心もとない時、銀行や不動産会社から提案されるのがこの2つです。

「家に住みながら現金化できる」という触れ込みですが、FPとしては安易な利用をお勧めしません。

🚫 デメリットの比較

| 制度名 | 仕組み | 落とし穴(デメリット) |

| リースバック | 家を売って、賃貸として住む |

売却価格が相場の6〜7割に叩かれる。

家賃が相場より高く設定され、資産が急速に減る。 |

| リバースモーゲージ | 家を担保にお金を借りる |

金利上昇リスクがある。

土地評価額が低い(地方など)とそもそも借りられない。 |

これらはあくまで「最終手段」です。資産3000万円以上あるうちは、検討する必要はありません。

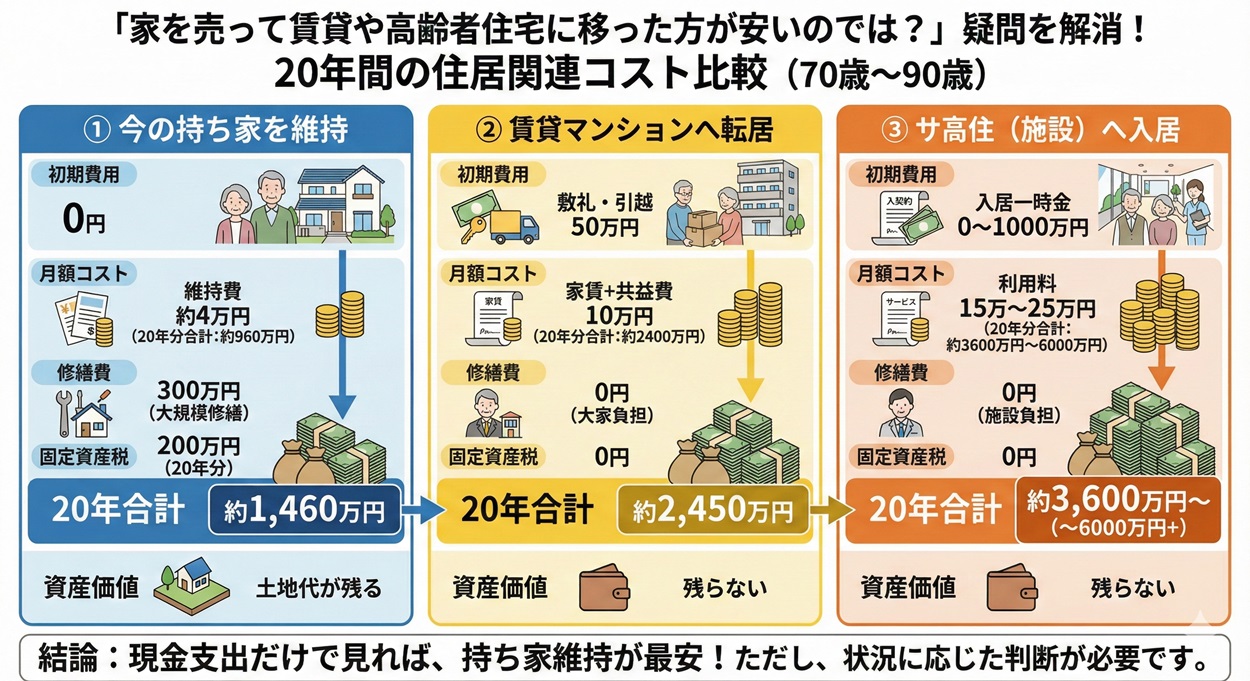

維持vs住み替え|20年間のトータルコスト比較表

「家を売って賃貸や高齢者住宅に移った方が安いのでは?」

この疑問に答えるため、70歳から90歳までの20年間にかかる総コストを比較しました。

📊 20年間の住居関連コスト比較(70歳〜90歳)

| 比較項目 | ① 今の持ち家を維持 | ② 賃貸マンションへ転居 | ③ サ高住(施設)へ入居 |

| 初期費用 | 0円 | 敷礼・引越 50万円 | 入居一時金 0〜1000万円 |

| 月額コスト | 維持費 約4万円 | 家賃+共益費 10万円 | 利用料 15万〜25万円 |

| 修繕費 | 300万円 (大規模修繕) | 0円 (大家負担) | 0円 (施設負担) |

| 固定資産税 | 200万円 (20年分) | 0円 | 0円 |

| 20年合計 | 約1,460万円 | 約2,450万円 | 約3,600万円〜 |

| 資産価値 | 土地代が残る | 残らない | 残らない |

📝 結論:「コスト(現金支出)」だけで見れば、持ち家を維持するのが圧倒的に最安です。賃貸に移ると、固定資産税や修繕費はなくなりますが、「終わりのない家賃」がそれ以上のスピードで資産を削り取ります。

【住み替えを検討すべき例外】

-

家が広すぎて光熱費や掃除の負担が限界を超えている場合

-

階段が多く、バリアフリー化に500万円以上かかる場合

-

家が3000万円以上で売れる立地にあり、売却益で老後資金が一気に潤う場合

この条件に当てはまらない限り、「今の家を徹底的にメンテナンスして住み潰す」方が、経済的には最も賢い選択と言えます。

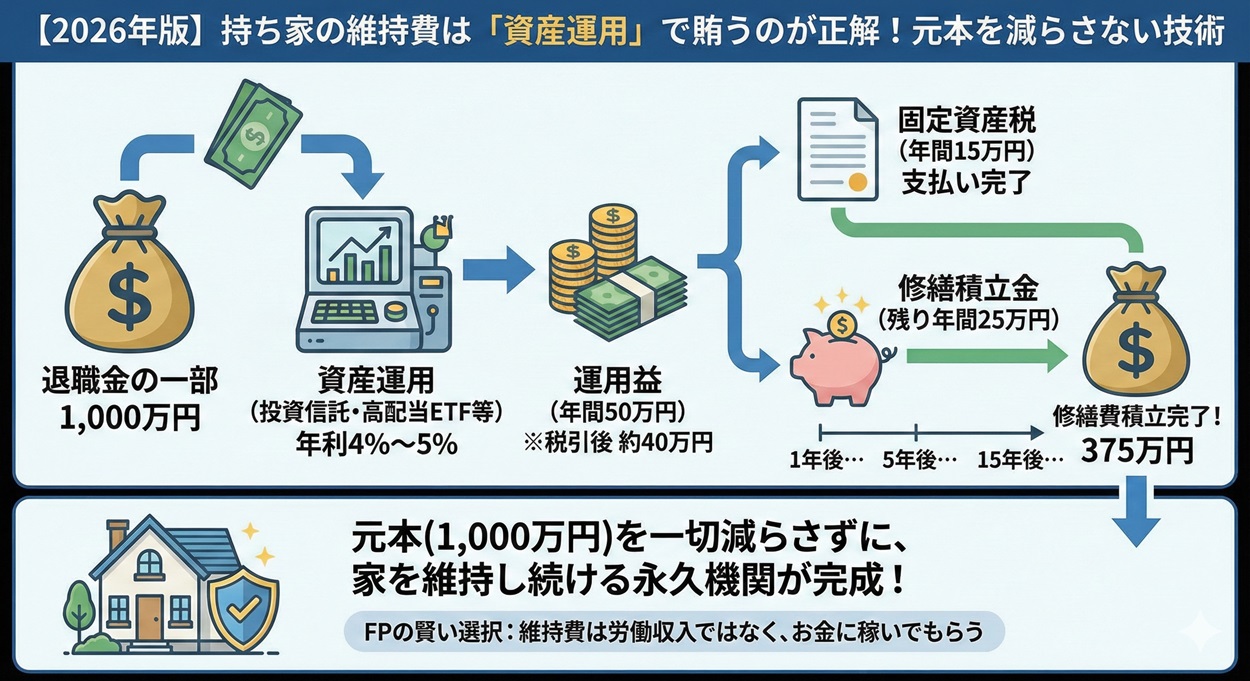

持ち家の維持費は「資産運用」で賄うのが正解!元本を減らさない技術

最後に、最も賢い「家の守り方」をお伝えします。

それは、「維持費を労働や年金から出さず、お金に稼いでもらう」ことです。

例えば、退職金のうち1,000万円を、年利4%〜5%の安定配当が見込める投資信託やETF(高配当株)で運用したとします。

-

運用益: 1,000万円 × 5% = 年間50万円(税引後 約40万円)

この「年間40万円」があれば……

-

固定資産税(15万円)が払えます。

-

残り25万円を15年間積み立てれば、375万円の修繕費が自動的に作れます。

元本(1,000万円)を一切減らさずに、家を維持し続ける永久機関が完成します。

これこそが、私たちSTSが提唱する「資産寿命を延ばす運用術」です。

❓ 持ち家夫婦の老後生活費に関するよくある質問 Q&A 10選

Q1. 持ち家なら老後資金2000万円で夫婦二人足りますか?

ギリギリです。家の修繕費(屋根・外壁等)で数百万飛ぶと、後の生活が非常に苦しくなります。修繕積立を別枠で確保するか、長く働いて収入を得る必要があります。

Q2. 固定資産税は年々安くなるのではないですか?

建物分は経年劣化で安くなりますが、土地分は地価が上がれば高くなります。また、建物も下限があり0円にはなりません。予算としては一定額を見込んでおくべきです。

Q3. 夫が先立った後、妻一人で広い家を維持できますか?

経済的にも体力的にも困難になるケースが多いです。庭の手入れや防犯面での不安も増すため、元気なうちにマンションへの住み替えや、減築リフォームを検討するのも一手です。

Q4. 築40年の家ですが、リフォームと建て替えどちらが良いですか?

基礎や柱がしっかりしているなら「フルリノベーション」の方がコストを抑えられます(新築の6〜7割)。ただし、断熱性能が低いなら、健康面を考えて建て替え推奨です。

Q5. 老後の生活費、夫婦二人で最低いくらあれば生きていけますか?

持ち家の場合、食費や光熱費を切り詰めれば「月14〜15万円」でも生存は可能です。しかし、これは修繕費や医療費を無視した数字であり、何かあれば即破綻する「綱渡り」状態です。

Q6. 田舎の持ち家ですが、売れない場合はどうすればいいですか?

「空き家バンク」への登録や、隣地所有者への売却打診を行います。どうしても売れない場合、更地にすると固定資産税が6倍になる特例があるため、建物を残したまま慎重に判断する必要があります。

Q7. 火災保険は長期契約した方がお得ですか?

お得です。2026年現在は最長5年契約が主流ですが、保険料は値上がり傾向にあるため、更新のたびに長期で契約・一括払いをするのが最もコストを抑えられます。

Q8. 介護が必要になった時、リフォームに補助金は出ますか?

介護保険の「住宅改修費支給制度」を使えば、手すりの設置や段差解消などの工事費(上限20万円)の9割〜7割が支給されます。

Q9. 持ち家を子供に残すつもりがない場合のおすすめの処分方法は?

遺言書で「清算型遺贈」を指定し、死後に売却して現金を相続させる方法や、生前に売却して賃貸に移る方法があります。空き家として残すのだけは避けましょう。

Q10. 老後に向けて今からできる「家の維持費対策」は?

「家の修繕積立専用口座」を作ることです。マンションと同じように、戸建てでも月1.5万〜2万円を強制的に積み立てておけば、15年後のリフォーム時に慌てずに済みます。

📝【2026年版】老後夫婦二人の生活費は持ち家なら月いくら?平均額の罠と隠れ維持費の正体のまとめ

💡 FPからのワンポイントアドバイス

『家があるから安心』ではなく、『家があるからこそ、その維持費を生み出す仕組みが必要』と発想を転換しましょう。家というハードウェアを守るためのソフトウェア(資金計画)がなければ、快適な老後は送れません。資産運用で維持費を自動化できれば、本当の意味で『終の棲家』は安住の地になります。

【あわせて読みたい関連記事】

【本記事の関連ハッシュタグ】