「積立NISAはやめたほうがいい」といった言葉が知恵袋などで見られると、これから始める人は不安になると思います。実際のところ、損をして後悔した人がいるのも事実です。ただし、多くのケースでは“誤解”や“思い込み”による判断ミスが原因で、制度そのものに大きな問題があるわけではありません。

この記事では、知恵袋の声を参考にしながら、やめるべきか続けるべきかを見極めるための考え方や「やめたほうがいい人」はどんな人かわかりやすく解説していきます。

- 📌「積立NISAはやめたほうがいい」という声を知恵袋から紹介

- 📌やめた後に後悔しない判断基準を解説

- 📌運用を見直す際のポイント

- 📌やめたほうがいい人・続けるべき人の特徴を比較

積立NISAはやめたほうがいい?知恵袋に多い後悔の声とその理由

積立NISAとは?メリットとしくじりやすい勘違い

積立NISA(つみたてニーサ)は、少額から長期・分散・積立投資を支援するために設けられた非課税制度です。

毎年一定額までの投資に対して、最長20年間、運用益や分配金が非課税になる点が最大の特徴です。

✅ 積立NISAの主なメリット

-

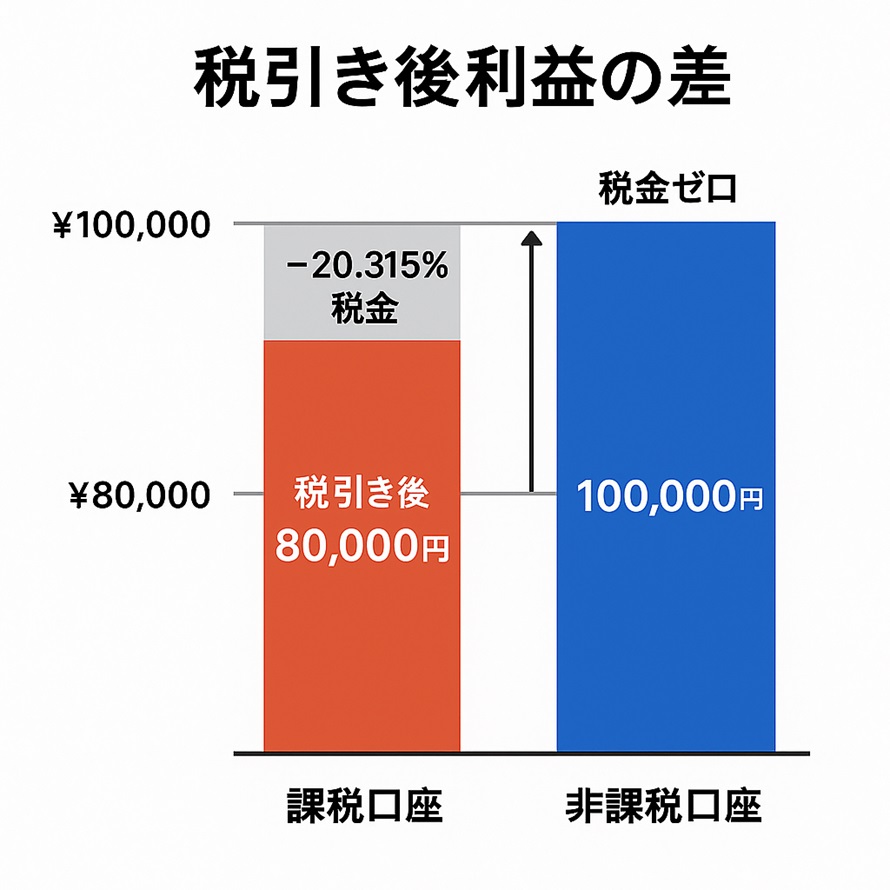

運用益が非課税になる(通常の課税口座では20.315%課税)

-

少額から始められる(毎月100円~でもOK)

-

長期投資に適した厳選ファンドのみ対象

-

シンプルな制度設計で初心者にも始めやすい

一方で、SNSや知恵袋では「思ったより増えない」「やめたほうがよかった」という声も少なからずあります。

ただ、その背景には、制度の正しい理解がされていない“よくある勘違い”が影響しています。

❌ ありがちな勘違い例

「やめたほうがいい」と言われる3つの理由

積立NISAに対して「やめたほうがいい」「後悔している」という声は知恵袋やSNS上にも一定数存在します。

それらの意見を分析すると、以下の3つの理由に集約されます。

理由①:思ったより増えない/元本割れが不安

-

積立NISAの対象ファンドは長期向けのインデックス型が中心

-

株式市場が不安定な時期には元本割れも起こる

-

投資開始から数カ月~1年程度で「損してる」と感じるケースも多い

➡️ 短期目線では期待値と現実にギャップが生まれやすく、不満に直結しやすいです。

理由②:自由に引き出せないと思っていた

-

積立NISAは途中での売却や資金引き出しも可能

-

ですが「20年間ロックされる」と誤解している人が一定数存在

➡️ この制度設計の誤解が「やめたくなる心理」を引き起こします。

理由③:内容を理解せずに始めてしまった

-

なんとなく周囲が始めていたから…という受け身のきっかけ

-

投資信託の中身やリスクを確認しないまま放置

-

気づいたら評価額がマイナスで不安になる

➡️ 投資への理解不足は、継続を妨げる大きな要因です。

やめた方がいいと感じた人の知恵袋体験談まとめ

積立NISAをやめた方がいいと感じた人の声を、知恵袋からいくつかご紹介します。

📌1. 退職金を投資に使い、家族との関係が悪化

「夫が退職金で投資信託を始め、毎日一喜一憂しています。最初は100万円から始め、マイナスになったと言っていたのに、また100万円注ぎ込んでしまいました。子供の貯金にも手を出そうとし、家族の将来が心配です。」 Yahoo!知恵袋

📌2. 投資は若いうちに始めるべき

「20歳から投資を始めましたが、老後から始めるのは遅すぎると思います。老後資金を狙った業者の罠に近いと感じます。投資はお金持ちや裕福な人がやるもので、貧乏な方や焦ってやるものではありません。」 Yahoo!知恵袋

📌3. 短期的な利益を求めると後悔する

「短期で儲けようと思うから後悔するのです。私も過去に投資信託で200万円近くの含み損を抱えましたが、2年間我慢して最終的に100万円以上の利益を得ました。気長に値上がりを待てない、生活費に余裕のない素人は株式投資をやめた方がよいです。」 Yahoo!知恵袋

✅ 制度や商品への理解が浅い状態で始めてしまったこと

✅ 利回りや資産変動に対する耐性・知識不足

✅ 他人任せで始めてしまった受動的な投資姿勢 といった要素です。

➡️「制度自体が悪い」のではなく、“始め方”や“向き合い方”によって後悔が生まれやすいというのが実態です。

積立NISAで後悔した人に共通する判断ミス

積立NISAで「やめたほうがよかった」と感じてしまう人には、ある種の共通した“判断ミス”があります。

それは制度や商品の良し悪しではなく、始める際の姿勢・期待値・情報収集の質に起因するものです。

❌ 判断ミス①:短期的な結果を求めていた

❌ 判断ミス②:なんとなく始めた/商品をよく見ていない

❌ 判断ミス③:「非課税」という言葉だけで安心しすぎた

「やめたほうがよかった人」が「損した・つまらない」と感じた本当の理由

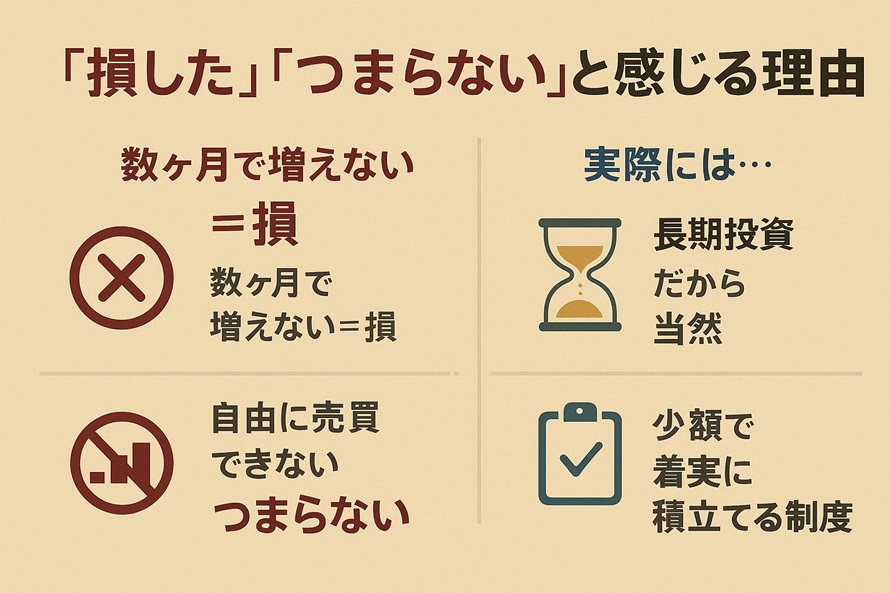

「積立NISAはつまらない」「全然増えない」「損してばかり」──知恵袋やSNSでは、こうした不満の声をよく目にします。

これらの声を“ただのネガティブな感想”と切り捨ててしまうのは簡単ですが、実はその背後には明確な共通パターンがあります。

特に以下のようなケースでは、制度の性質と本人の期待にズレがあり、「やめたほうがよかった」と感じやすくなります。

💬「損した・つまらない」と感じる3つの本当の理由

| 理由 | 詳細 | FPコメント |

|---|---|---|

| ① 短期的に成果を求めていた | 数ヶ月〜1年以内でリターンが出ないと不満に | 積立NISAは“20年スパン”の長期運用が前提です |

| ② 値動きに一喜一憂しすぎた | 含み損に過剰反応して狼狽売りしたケース | 長期で見れば“含み損期間”も織り込んで設計を |

| ③ 投資目的が曖昧だった | 「なんとなく流行ってるから」で始めた | 目的が不明確だと、“続ける意義”を見失いやすい |

ですが、それは制度の欠陥ではなく、自分の期待値や性格とのミスマッチにすぎないことも多いのです。

途中解約・売却はできる?現実的な対処法

積立NISAは「途中でやめられないのでは?」と心配されることがありますが、実際にはいつでも解約・売却が可能です。

ただし、いくつかの注意点を理解しておかないと、「思ったより損をした」と感じてしまうこともあります。

まず、積立NISAで購入した商品は、通常の証券口座と同じようにいつでも売却できます。

売却益があれば非課税で受け取れるため、「解約=すべて損」というわけではありません。

ただし、次のようなケースでは注意が必要です。

-

売却しても非課税枠は戻らない

一度使った積立NISA枠は、売っても翌年に復活しません。たとえば2023年に40万円分買って2025年に売っても、2026年に再利用はできません。

→【新NISA】売却すると、翌年に非課税枠が復活します(2026年1月現在)

2024年から始まった新NISAでは、保有している商品を売却すると、その商品を買った時の金額(取得価額)分の非課税枠(生涯投資枠)が、売却した翌年に復活して再利用できます。※ただし、2023年以前の「旧つみたてNISA」で投資した分については、売却しても枠は復活しませんのでご注意ください。

-

含み損の状態で解約すると損失が確定する

値下がりしている状態で売却すれば、その時点で損失が現実のものになります。時間をかければ回復する可能性があることも理解しておきましょう。 -

生活費を優先すべき時期は売却も選択肢

無理に積み立てを続けて生活が苦しくなるなら、いったん売却して立て直す判断も必要です。「やめた」というより「生活のために切り替えた」と考える方が前向きです。

なお、2024年から始まった新NISAでは、非課税期間が無期限となり、年間枠も拡大しています。

一方で、積立NISA口座から新NISAへの切り替えには手続きが必要で、制度上の切り替えタイミングにも注意が必要です。

あくまで「今すぐ資金が必要なのか」「リスクを取り続ける余裕があるのか」といった自身の状況に応じて判断しましょう。

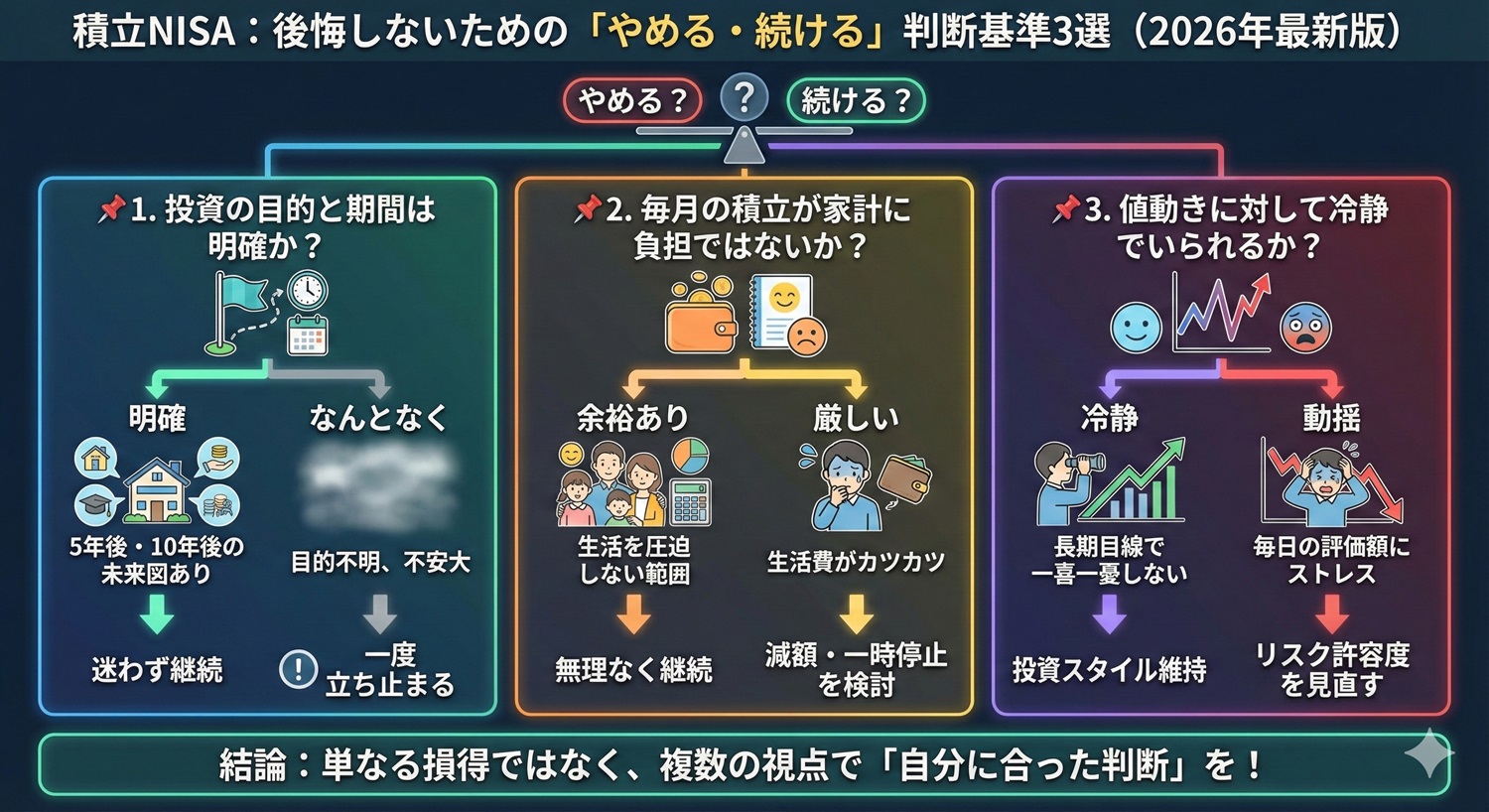

本当にやめるべきか?継続判断の3つの基準

積立NISAをやめたほうがいいのか、それとも続けるべきなのか――この問いには正解があるわけではなく、自分の状況に合った判断が必要です。

ここでは、後悔の少ない選択をするための基準を3つご紹介します。

📌1. 投資の目的と期間は明確か?

📌2. 毎月の積立が家計に負担をかけていないか?

📌3. 値動きに対して冷静でいられるか?

このように、「やめるかどうか」は単なる損得ではなく、目的・家計・精神的ストレスなど、複数の視点から判断するのが大切です。

積立NISAをやめた人が選んだ次の投資先とは?

積立NISAをやめた人が、全員投資をやめてしまったわけではありません。

多くの人は、「自分に合う別の投資手段」へと乗り換えています。

ここでは、やめた後に選ばれやすい代表的な投資先を紹介します。

✅ パターン①:高配当株投資(個別株)

-

配当という「現金が定期的に得られる実感」が得られる

-

長期保有前提であれば、NISAとの相性も悪くない

➡️「利益を感じにくい」と感じていた人に人気

✅ パターン②:新NISAの成長投資枠に移行

-

積立NISAよりも自由度が高く、ETFや個別株への投資も可能

-

売却後の資金をそのまま新NISAの成長投資枠に充てるケースが増加中

➡️「積立型が合わなかったが、非課税制度は活用したい」という人に適している

✅ パターン③:外貨預金・債券など低リスク型商品

-

相場の値動きが苦手な人や損失リスクを避けたい人向け

-

積立投資で感じた“損する不安”を解消したい場合に選ばれやすい

➡️「安全第一」に方向転換する選択肢

積立NISAはどこがいい?始める前に知っておきたい判断ポイント

やめたという声がある中で始めた人の本音

「積立NISAはやめたほうがいい」「損した」などネガティブな声が目立つ中でも、実際には今から積立NISAを始めたという人も少なくありません。

その背景には、制度や商品への理解が進み、納得してスタートを切った“前向きな判断”があります。

✅ 実際に始めた人のリアルな声(抜粋)

-

「最初は不安だったけど、制度を知れば合理的だと感じた」

-

「“儲からない”という声もあったが、長期運用だからと割り切って始めた」

-

「知恵袋やSNSを見て迷ったけど、結局“自分の将来”のために始める決断をした」

こうした声に共通するのは、「短期で儲かるかどうか」ではなく、自分のライフプランや資産形成の一環として積立NISAを捉えている点です。

✅ “やめたほうがいい”という意見を踏まえたうえで選ばれている理由

| 判断軸 | 解釈の違い |

|---|---|

| 元本割れが怖い | → 長期運用で回復する可能性に納得している |

| つまらない/増えない | → 安定して資産を育てるツールと割り切っている |

| 他にいい投資があるのでは? | → 他の制度と比較した結果「自分には合う」と判断 |

知恵袋で評価の高い積立NISAの始め方とは?

積立NISAに関する知恵袋の投稿には、「やめた」「後悔した」という声だけでなく、「始めてよかった」「これなら続けられる」といった好意的な意見も数多く見られます。

これらの意見に共通するのは、“始め方”に慎重だった人ほど、満足度が高い傾向にあるという点です。

✅ 知恵袋で高評価を得ていた始め方のポイント

- 無理のない金額設定(月5,000円〜1万円)でスタート

→ 金額に余裕があると精神的にも安定しやすい - 制度・ファンド選びを自分で勉強してから始めた

→ 内容が分かっているため評価額の上下に動揺しない - ポイント還元のある証券会社を選んで「得した実感」も得た

→ 少額でもコツコツ続けるモチベーション維持につながる

✅ 高評価の声に見える傾向

-

「損してもいい額で始めたから焦らない」

-

「生活費と完全に切り離しているから気にならない」

-

「楽天証券×楽天カードでの積立が思ったよりお得だった」

-

「投信選びに1週間かけたけど、その分愛着を持てている」

「結局どこがいい?」の答えは目的と相性にあり

✅ 正解は人それぞれ違う:目的別に見た選び方の例

| 目的・重視点 | 合いそうな選び方 |

|---|---|

| 投資初心者 | スマホアプリが使いやすい証券会社 |

| 手間なく継続したい | クレカ積立&自動引き落とし対応の会社 |

| 投信をじっくり選びたい | 商品ラインナップが豊富で分析ツールがある証券会社 |

| 日々のコストを抑えたい | 信託報酬が低く、買付手数料無料の商品を選べる環境 |

✅ 「どこがいいか」は“何を重視するか”で変わる

-

ポイント還元 → 楽天証券・SBI証券

-

サポート重視 → 大手対面型(野村・大和など)

-

スマホで完結 → LINE証券・PayPay証券などの簡易型

「手数料が安い=正解」ではない?大事なのは継続性

積立NISAにおいてよく語られるのが「信託報酬が低い投資信託を選べ」というアドバイスです。

確かに長期投資では手数料の差が運用成績に影響しますが、「安い=正解」とは限りません。

✅ 手数料だけで選ぶと起こりがちな失敗

-

信託報酬は安いが、内容を理解せずに選んでいる

-

自分の許容リスクと合っておらず、評価額が下がったときに不安になる

-

毎月の積立に面白さや意味を感じられず、途中でやめてしまう

✅ 本当に大事なのは「自分が納得して続けられるか」

-

運用成績は相場によって変動するが、「続ける習慣」こそ最大の強み

-

手数料の違いより、途中でやめるかどうかの方がリターンに大きく影響

初心者・堅実派・経験者別で考えるベストな方向性

積立NISAが「どこがいいか」を判断する際、万人に共通の正解は存在しません。

代わりに、「自分がどのタイプか」を把握することで、最適な選択肢が明確になります。

✅ 投資初心者タイプ

-

ポイント:使いやすさ、サポート体制、初歩的な情報提供

-

合う選択肢:楽天証券、SBI証券(わかりやすいUIと豊富な情報)

✅ 堅実派・リスクを取りたくない人

-

ポイント:安定志向、値動きが少ない投資信託、ストレスの少なさ

-

合う選択肢:債券型バランスファンド/三井住友・eMAXIS Slimシリーズなど

✅ 投資経験者・自分で選びたい人

-

ポイント:商品数、ファンド比較機能、スマホ管理の自由度

-

合う選択肢:マネックス証券/auカブコム証券などの中級者向け環境

積立NISAの“失敗しない始め方”とは?

積立NISAは少額からでも始められる敷居の低い制度ですが、始め方を間違えると早々に後悔するケースも多くあります。

以下に挙げるステップを踏めば、“とりあえず始めて失敗”を防ぎやすくなります。

✅ ステップ①:制度と目的をセットで理解する

-

積立NISAは短期で儲ける制度ではなく、長期で安定的に資産形成するための仕組み

-

「何のために投資をするのか」を明確にすることが最初の準備

✅ ステップ②:投資信託の商品を比較するクセをつける

-

「おすすめ」や「人気」で選ばず、中身(運用先、リスク、手数料)を比較する

-

迷ったらインデックス型のバランスファンドからスタートするのも選択肢

✅ ステップ③:無理なく続けられる金額で始める

-

毎月1万円以下でもOK。積立=継続が最重要

-

途中でやめないためには、生活への負担を抑えることが大前提

「続けるべきか迷っている人」に向いているスタート方法

積立NISAについて「本当にやるべきなのか分からない」「やめたほうがいいという声もあるし…」と迷っている方も多いはずです。

そんな人には、“本格的に始める前の小さな一歩”がおすすめです。

✅ 「少額でのお試し積立」から始める

-

毎月1,000円〜5,000円などの超少額で積み立てをスタート

-

実際の投資信託の値動きや取引操作に慣れることで不安が減る

-

損しても痛くない金額で始めれば「続けるかどうか」の判断材料にもなる

✅ 自分で動いてみることで見える“向き不向き”

-

実際にやってみないとわからない点は多い

-

小さく始めてみて「やっぱり合わない」と思えば、そこからやめる選択もできる

-

合っていると感じたら、徐々に金額を増やして本格化すればよい

悩んでいるなら確認してほしい3つの判断軸

積立NISAを「やるか、やめるか」「どこで始めるか」などで悩んでいる方は多いですが、その迷いを整理するために有効なのが、以下の3つの判断軸です。

判断軸①:投資の目的は明確か?

-

「老後資金の準備」「教育費の積立」「使い道未定でも資産形成」など、“何のためにやるか”がブレていないかを確認

-

目的が明確な人ほど、選ぶ商品や運用スタイルにも一貫性が出ます

判断軸②:自分のリスク許容度はどれくらいか?

-

値動きに強く動揺してしまう人は、リスクの低い商品や金額調整が必要

-

一方で、多少の上下を受け入れられるなら、株式比率の高いファンドも選択肢になります

判断軸③:毎月いくらまでなら“気にせず積立”できるか?

-

積立NISAは“続けること”が最大の強み

-

毎月の生活に影響を与えない金額なら、ストレスなく長期運用ができます

よくある質問Q&A10選

Q1:積立NISAは本当にやめたほうがいいの?

A:短期的な視点では向かない人もいますが、長期運用を前提とすれば有効な制度です。

Q2:積立NISAは途中でやめられますか?

A:はい、投資信託を売却すればいつでも現金化可能です。ただし非課税枠は復活しません。

Q3:どこで積立NISAを始めるのがいいですか?

A:楽天証券、SBI証券などが人気ですが、自分の投資スタイルに合った会社が最適です。

Q4:知恵袋の否定的な声は信じていいの?

A:参考にはなりますが、実際には“始め方”や“期待値のズレ”が原因のケースが多いです。

Q5:積立NISAの商品は変更できますか?

A:はい。途中で積立を止めて別の商品に切り替えることが可能です。

Q6:積立NISAで失敗する人の特徴は?

A:短期で結果を求めたり、制度を理解せずに始める人が後悔しやすいです。

Q7:NISAで儲かった人はどれくらいの割合ですか?

A:金融庁の公開資料によると、旧つみたてNISAでは9割近くの人がプラスで運用できているというデータがあります。ただしこれは長期保有を継続した場合であり、短期でやめた人は損失を抱えることもあるため、継続年数が結果に大きく影響します。

Q8:積立金額はいくらが妥当?

A:毎月5,000円〜1万円から始める人が多く、無理のない範囲で設定するのがポイントです。

Q9:20年続ける自信がないけど始めてもいい?

A:大丈夫です。途中で売却も可能なので、まずは少額で“試す”ことも選択肢です。

Q10:積立NISAをやる意味があるのはどんな人?

A:将来の資産形成を考える人や、銀行預金だけでは不安を感じている人に向いています。

【知恵袋】積立NISAはやめたほうがいい?やめたほうがいい人とFPの答えのまとめ

【あわせて読みたい関連記事】

【本記事の関連ハッシュタグ】