「ドル円はどこまで下がるのか」と言われる昨今、これまで円安が進んできた背景と、2025年以降の下落シナリオをどう考えるべきか──。この10年で何が起き、これから何が起きるのか。

本記事では初心者でも理解できるよう、過去の相場・政策転換・米国要因・トランプリスクなどをわかりやすく解説し、ロング戦略やスワップ狙いのリスクも交えて、総合的にドル円の動向を読み解いていきます。

- 📌過去10年のドル円推移と円安の背景を解説

- 📌2025年にドル円がまだ下がるとされる理由

- 📌ロング戦略やスワップ投資の注意点を解説

- 📌初心者が避けたい判断ミスと対応策を提示

ドル円はどこまで下がるのか?過去10年の推移と下落の根拠

過去10年のドル円相場の推移

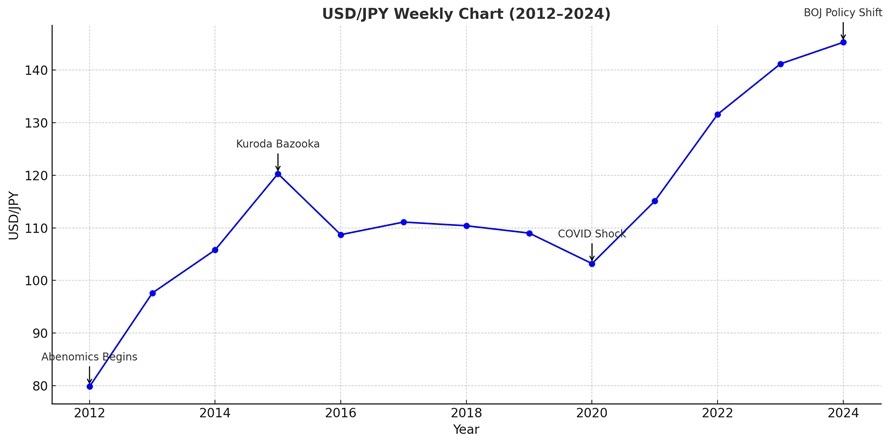

この10年でドル円は、歴史的な円安と数回の反転局面を繰り返してきました。

為替市場の動きは政策・景気・国際情勢に敏感に反応するため、過去のトレンドを把握しておくことが「今後どこまで下がるか」を考える出発点になります。

📌 主な変動ポイント(2012〜2024)

| 年度 | ドル円相場 | 主な背景 |

|---|---|---|

| 2012年 | 約80円 → アベノミクス開始 | 円高是正と大規模金融緩和 |

| 2015年 | 約125円 | 黒田バズーカ+米利上げ |

| 2020年 | 約102円(コロナショック) | リスク回避で円買い |

| 2022年 | 約151円(円安ピーク) | 日米金利差の拡大 |

| 2024年 | 約145円付近で調整中 | 米利上げ停止観測/日銀政策修正 |

アベノミクスによる円安構造とその終焉

2012年に発足した第二次安倍政権は、「大胆な金融緩和」「機動的な財政出動」「成長戦略」という3本の矢を掲げ、日本経済の再生を目指しました。

このうち最も市場にインパクトを与えたのが、日銀による異次元の金融緩和政策です。

当時はデフレからの脱却が至上命題とされ、日銀は長期国債の大量買入れやマイナス金利導入を通じて、意図的に金利を低く抑え円安を促す政策を展開しました。

この動きにより、2012年末に80円前後だったドル円は、わずか数年で120円台まで上昇します。

📌 アベノミクスによる円安加速のメカニズム

-

日銀の国債買入れで市場に円が大量供給される

-

マイナス金利で円の金利がさらに低下

-

海外投資家が相対的に高金利のドルを選好

-

結果的にドル買い・円売り=円安が加速

ですがこの構造は、日米の金利差が存在して初めて成立する仕組みでした。

アメリカの政策金利が高く、日本がゼロ金利・マイナス金利を続ける限りは円安が維持されましたが、2023年〜2024年にかけて状況が変わります。

日銀がマイナス金利解除を視野に入れ始め、国債買入れの縮小や政策修正を示唆したことで、「永遠に続く円安」への幻想が剥がれ始めたのです。

💡 アベノミクス円安の終焉が示すサイン

-

金融緩和の「正常化」へ向かう日銀のスタンス

-

為替市場が“金利差”だけでは動かなくなってきている兆候

-

実質金利やインフレ期待のズレによる円の再評価

こうした変化は、ドル円の長期的な転換シグナルとして市場で意識され始めています。もはや“円安前提”のトレードは、危うい時代に入っているとも言えるでしょう。

マイナス金利解除と日銀の姿勢変化

長らく続いてきたマイナス金利政策に、ついに終わりの兆しが見え始めました。

日銀は2024年、世界の主要中銀としては最後となる形で、マイナス金利解除を視野に入れた政策修正に踏み切り始めています。

本来、マイナス金利政策は「資金を銀行に眠らせず、貸し出しや投資に回させる」ことを狙ったものでしたが、長期化する中で銀行収益の圧迫や円安の過度な進行といった副作用も顕著になっていました。

📌 2024年以降の日銀の政策転換トピック

-

政策金利の引き上げ示唆(マイナス金利の段階的解除)

-

長期金利の上限操作(YCC)の修正または廃止

-

物価上昇率2%の達成見通しに基づく「出口戦略」の議論開始

💡 市場が注目しているのは“事実”より“姿勢”

日銀の利上げが0.1%であっても、それまでの「絶対に緩和をやめない」という姿勢の変化が大きな意味を持ちます。市場はそれを敏感に織り込み、2024年以降の円高方向への反転に拍車をかける材料として受け止め始めています。

また、マイナス金利解除は単体で円高要因になりますが、それ以上に大きいのが「これで日米の金利差が縮小し始めるのではないか?」という市場の期待です。

📉 ドル円が下がるとされる主な根拠のひとつが“金利差の収束”

-

アメリカ:利上げ停止 or 利下げへ

-

日本:緩和の解除、金利の正常化へ

→ 双方からの圧力で、円安のエネルギーが弱まる構図となります。

このように、マイナス金利の解除は単なる数値の変更ではなく、市場心理そのものを反転させる「政策転換シグナル」として強く機能しています。

米国の利下げ観測とドル高転換のサイン

ドル円の動きを考えるうえで、アメリカの金利政策は最も大きな影響を与える要因のひとつです。

2022年以降、FRB(米連邦準備制度理事会)は急速なインフレ対応として利上げを続け、政策金利は一時5.25%〜5.50%という高水準に到達しました。

この利上げによりドルは世界中の通貨に対して強くなり、円安・ドル高の流れが決定づけられました。

ですが、2024年に入りその流れに変化が見え始めています。

FRBはインフレの落ち着きとともに、「利上げ停止」から「利下げ」へと政策の方向性を切り替える可能性を市場に示唆し始めたのです。

📌 米ドル高からドル安への転換を示すシグナル

-

米CPI(消費者物価指数)の上昇率が明確に鈍化

-

雇用統計での伸び悩みや賃金上昇の一服感

-

金利先物市場での「年内数回の利下げ」織り込み

-

FRB要人発言における「慎重」や「様子見」スタンスの強調

💡 為替市場は“先回り”で動く

FRBがまだ利下げを始めていなくても、市場が「いずれ下げる」と読めば、実際の金利が下がる前からドル売りが進みやすくなります。

この「期待の反転」が、ドル円の上値を重くし始めた大きな要因です。

📉 ドルが売られ始めると、相対的に円が買われやすくなる構図

-

ドルの魅力(高金利)が低下

-

リスク回避時には円が買われやすい性質も強まる

-

日米金利差の縮小=円高圧力が強まる

このように、米国の利下げ観測は、円安基調を支えていた“根本の前提”を崩す要因として、今後のドル円相場に大きな下落圧力をもたらすと見られています。

トランプ政権と関税政策がもたらす円高リスク

2025年4月、トランプ政権は日本を含む主要貿易相手国に対して、最大24%の「相互関税」を発動しました。

これにより、日本の対米輸出企業、特に自動車産業は大きな打撃を受けています。

この関税措置は、以下のような複数の経路で円高リスクを高めています。

📌 円高を引き起こす主な要因

-

リスク回避による円買いの増加

関税強化により、世界経済の先行き不透明感が増し、投資家は安全資産である円を買う傾向が強まっています。 -

米国の景気減速懸念と利下げ観測

関税による物価上昇と企業収益の悪化が、米国の景気減速を招くとの懸念が広がり、FRBの利下げ観測が強まっています。これにより、ドル売り・円買いの動きが加速しています。 -

日米金利差の縮小

米国の利下げと日本の利上げ観測により、日米金利差が縮小し、円高圧力が高まっています。

💡 今後の展望と注意点

-

為替市場のボラティリティの増加

関税政策の行方や日米の金融政策の動向により、為替市場の変動性が高まる可能性があります。 -

日本企業への影響

円高が進行すると、輸出企業の収益が圧迫され、日本経済全体への影響も懸念されます。 -

政策対応の必要性

日本政府と日銀は、為替市場の安定を図るため、適切な政策対応が求められます。

過去の急落局面に共通する要因(2016/2020/2022)

ドル円相場は「下がる時は一気に」という特徴を持っています。

過去10年の中でも特に急落が目立ったのは、2016年・2020年・2022年の3つの局面です。

これらには、異なる背景がある一方で、いくつかの共通点も存在します。

📌 主な下落局面と背景

| 年度 | 急落要因 | 相場の動き |

|---|---|---|

| 2016年 | イギリスEU離脱ショック(Brexit)/トランプ当選直前の混乱 | 約118円 → 99円台へ(約19円下落) |

| 2020年 | コロナショックによる世界的なリスク回避 | 約112円 → 101円台へ(約11円下落) |

| 2022年 | 米CPIショック→ドル高ピーク→投機筋の巻き戻し | 約151円 → 127円台へ(約24円下落) |

💡 3つの共通点

-

✅ リスク回避局面では円が買われやすい → 世界的な危機や不確実性が高まると、安全資産である円に資金が集中しやすい傾向

-

✅ 投機筋の巻き戻しが加速要因になる → 「円売り・ドル買い」に傾きすぎたポジションが、一気に反転することで下落が大きくなる

-

✅ 市場の“想定外”の出来事がトリガー → Brexit、パンデミック、米CPIショックなど、予想外の事象が相場の潮目を一変させた

📉 下落は「徐々に」ではなく「一撃型」で来ることが多い

特にスワップ目的でドル円ロングを保有している場合、こうした一撃の下落により、日々のスワップ収益では補いきれない損失が発生することもあります。

👉 スワップ投資の落とし穴について詳しく知りたい方はこちらをご覧ください。

「次に何が起こるかはわからない」という不確実性こそが、為替市場の本質。

過去の急落パターンを理解しておくことは、「どこまで下がるのか?」に備えるための大きなヒントになります。

意識されやすいドル円の節目水準と下落シナリオ

ドル円が下落局面に入った際、市場ではどの水準が「節目」として意識されやすいのでしょうか。

ここでは、テクニカル・ファンダメンタルズ両面から見た注目ラインと、それぞれの背景について見ていきます。

これは単なる希望的観測ではなく、過去の支持線・政策の転換点・ファンダメンタルズの基準などから導かれた、現実的なラインです。

📌 市場で意識されやすい下落の目安ライン

| 水準 | 根拠・背景 |

|---|---|

| 145円前後 | 2024年の日銀政策修正前後の水準。ここを割り込むと警戒感が強まる。 |

| 138〜140円台 | テクニカル的な節目。直近のサポート帯で「戻り買い派」が注目するゾーン。 |

| 130円前後 | 米金利ピーク→利下げ観測が強まった場合の現実的下落ライン。 |

| 125円〜120円台 | アベノミクス前夜の円安初動レベル。長期トレンド転換の可能性が意識される水準。 |

📉 複数のシナリオが同時に存在する現状

-

米国が予想以上に早く利下げに動けば → 130円台割れもあり得る

-

トランプ再選・為替介入などが重なれば → 125円〜120円台まで視野に

-

一方、日銀が慎重姿勢を維持すれば → 145円〜138円で下げ止まる可能性も

このように、「どこまで下がるのか?」という問いは単一の予測ではなく、複数のシナリオを持ちつつ備える柔軟さが重要です。

テクニカル分析で見るサポートラインと意識される価格帯

ドル円の下落余地を考えるうえで、ファンダメンタルズと並んで重要なのがテクニカル分析による“サポートライン”の把握です。

これは、過去の相場で下げ止まった価格帯や、売り圧力より買い圧力が優勢になったポイントを示す目安として、多くの投資家が参考にしています。

📌 主要なテクニカル節目(週足・日足ベース)

| ライン | 根拠・注目点 |

|---|---|

| 145円台 | 2024年に何度も反発している支持帯。心理的節目としても強い。 |

| 138円〜140円 | 2023年後半の反発ポイント。短期投資家にとって重要な目安。 |

| 130円前後 | 中期的な支持線。2023年前半の安値水準で市場参加者の記憶に残る価格帯。 |

| 125円付近 | アベノミクス開始後の高値(2015年)と重なる長期的節目。 |

💡 チャートを見るうえでの補助的視点

-

移動平均線(200日線・週足75本線)との乖離率が大きくなった時の反転可能性

-

RSI(相対力指数)やMACDなどのオシレーター系指標との組み合わせで「売られすぎ」の判断

-

水平線に加えてフィボナッチ・リトレースメントを使った「反発想定ゾーン」の測定

📉 「下がったら買う」戦略は、根拠あるラインでの判断が重要

闇雲に押し目買いを狙うのではなく、「過去に意識されたライン+足元のファンダ要因」を組み合わせることで、より堅実なエントリーポイントが見えてきます。

このように、テクニカル面からも“下がる余地”が見える段階に来ていることがわかります。

2025年のドル円見通しと投資戦略:チャンスか、撤退か?

2025年の主な懸念材料(トランプ政権・地政学・インフレ)

ドル円相場の見通しを考えるうえで、2025年は複数の不確実性が同時に重なる“警戒年”といえます。

中でも特に大きな影響を与えると見られているのが、トランプ政権の政策動向・地政学リスク・インフレの再燃といった複合要因です。

📌 2025年の相場変動リスク:注目トピック3選

| 懸念材料 | 内容と想定される為替影響 |

|---|---|

| トランプ政権の政策動向 | 保護主義的な通商政策や関税強化が進められており、これらが景気減速を招く可能性がある。円高圧力の一因となり得る。 |

| 中国・中東などの地政学リスク | リスク回避ムードが高まると、安全資産である円に資金が集まりやすくなる。 |

| 米国のインフレ再燃リスク | 再びインフレが加速した場合、FRBの対応次第で為替が不安定に。利下げ見送りでドル高再燃の可能性も。 |

たとえば、トランプ政権が関税強化を進める中で中東で紛争が激化した場合、関税強化による景気減速×地政学リスクが同時進行することになり、ドル円は一時的に急落する可能性も否定できません。

一方で、インフレ再燃によりFRBが再利上げに転じれば、一時的なドル買いによる円安反発も起こり得るなど、2025年の相場は「複数の波が複雑に絡み合う状況」と言えるでしょう。

📉 投資判断には“単一要因”ではなく“組み合わせ”の視点が不可欠

-

地政学 × 景気後退 × 米政策(トランプ政権)

-

インフレ × 金利動向 × 日銀の対応

これらを掛け合わせて見通すことで、2025年のドル円相場に対してより柔軟かつ現実的な戦略判断が可能になります。

このように、2025年のドル円相場は多くの不確実性を抱えており、慎重な分析と柔軟な対応が求められます。

日銀・政府の為替介入は機能するのか?

円高が急激に進行したとき、政府・日銀が選択肢として取りうるのが為替介入です。

実際、2022年には約24年ぶりとなる円買い介入(ドル売り)を実施し、一時的にドル円を10円以上押し下げる場面もありました。

ただし、この為替介入がどれだけ有効か?については、市場でも意見が分かれています。

📌 介入が一時的に効いた過去例

| 年度 | 介入内容 | 相場への影響 |

|---|---|---|

| 2022年10月 | 円買い介入(ドル売り) | 約151円 → 約146円へ急落(短期的には成功) |

| 2011年 | 円売り介入(東日本大震災後) | 約76円 → 79円台へ一時戻すが持続せず |

為替介入は、タイミング・規模・市場の状況によっては短期的なインパクトを与えることができます。

ですが、根本的な円安・円高要因(例:日米金利差・貿易収支・リスク回避ムード)が変わらない限り、“元の流れに戻る”ことが多いのも事実です。

📉 2025年のドル円下落局面で介入は効くのか?

-

効果が出る条件

→ サプライズ性が高く、市場参加者がポジションを過剰に偏らせているとき -

効果が限定される条件

→ 米国が利下げに踏み切っている/日本の金融正常化が進行中など、「構造が変わるタイミング」

結論として、為替介入は“時間稼ぎ”にはなっても、中長期的な相場転換を作る力は限定的です。

ドル円の下落を止める決定打にはならず、下落シナリオの一時的ブレーキ程度に見るのが現実的といえるでしょう。

ドル円ロングでスワップ狙いは通用するのか?

2022年以降、スワップポイントの増加により「ドル円ロングを保有してスワップ収益を積み上げる」という戦略が個人投資家の間で広がりました。

当時は米政策金利が5%超、日銀はマイナス金利という構造的な金利差があったため、“持っているだけで毎日利益が出る”という環境が成立していたのです。

ですが、2025年現在──

FRBの利下げ観測が現実のものとなり、スワップ額は縮小傾向。

一方で、円高リスクがじわじわと市場を覆い始めており、スワップ狙いだけのドル円ロング戦略は転換点に差しかかっているといえます。

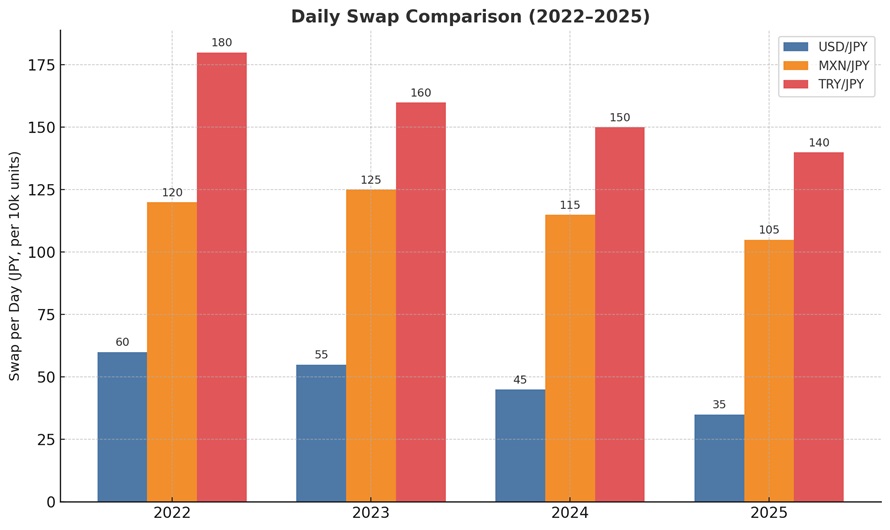

📌 2025年春時点の主要通貨ペアスワップ状況

| 通貨ペア | 買いスワップ(1万通貨あたり/日) | 備考 |

|---|---|---|

| ドル円(USD/JPY) | 約30〜50円 | 2024年比で1〜2割低下 |

| メキシコペソ円(MXN/JPY) | 約90〜130円 | 引き続き高スワップ |

| トルコリラ円(TRY/JPY) | 約140〜180円 | ただし為替リスク非常に高い |

💡 スワップ益が縮小、為替損のリスクは継続

スワップ投資で重要なのは、「時間を味方につけること」ですが、それはあくまで為替が安定している場合の話です。

為替が一気に逆行すると、日々のスワップ収益はすぐに帳消しになりかねないため、現在のように「金利は下がり、為替は不安定」という局面では、単純なロング放置が機能しづらくなっています。

📉 リスクが高まるパターン例

-

米利下げが加速し、スワップが半減以下に

-

トランプ政権の関税政策で円高圧力が強まる

-

投機筋のポジション巻き戻しによる急落

このように、ドル円ロングのスワップ狙いはもはや「持っていれば儲かる時代」ではなくなりつつあることを、2025年の為替環境が明確に示しています。

📌スワップ額の推移グラフ(2022〜2025年)

-

USD/JPY(青) は年々スワップ額が減少しており、2025年には約35円と明確に低下

-

MXN/JPY(橙) は依然として高水準だが、やや鈍化傾向

-

TRY/JPY(赤) は高スワップを維持しているものの、安定性に課題

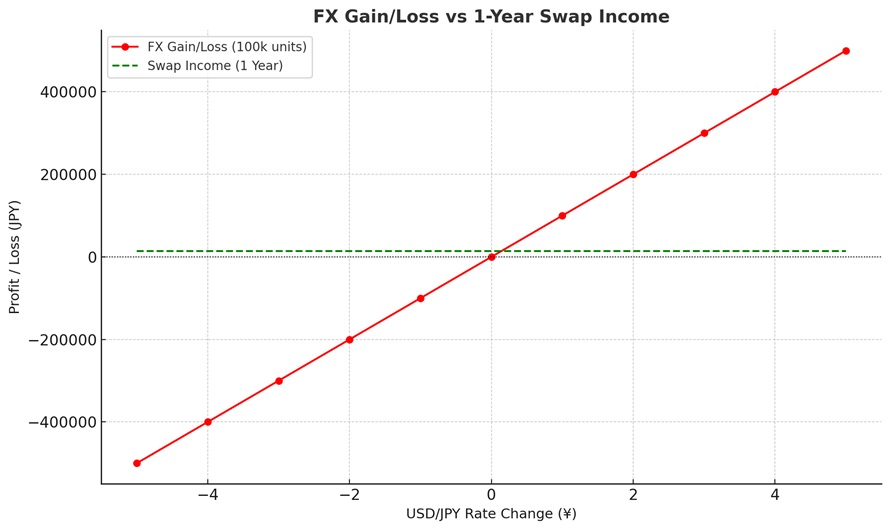

為替損益とスワップ益の逆転リスクを視覚で理解

スワップ投資を続けていると、「含み損があっても毎日スワップが入るから安心」と思いがちです。

ですが実際には、スワップ収益を遥かに上回る為替損失が一撃で発生するという構造的リスクを抱えています。

📌 ドル円ロング10万通貨を持っている場合(1円変動で±10万円)

| 状況 | 為替変動 | スワップ収益(1日) | 為替損益 | 合計損益 |

|---|---|---|---|---|

| ケース1 | +1円上昇 | +400円 | +100,000円 | +100,400円 |

| ケース2 | -2円下落 | +400円 | -200,000円 | -199,600円 |

| ケース3 | -5円下落 | +400円 | -500,000円 | -499,600円 |

-

スワップは日々400円ずつでも、年間で15万円程度

-

一方で為替は、1日で2〜3円動くことも珍しくない → 数十万円の含み損に直結

📉 2025年のような“転換局面”では特に注意

-

米国が利下げを本格化すれば、スワップ額自体が減少

-

円高に転じると、含み損が拡大してロスカットに追い込まれる可能性も

このように、スワップ益を目的としたポジションでも、為替リスクが現実化すれば一気にバランスが崩れることを忘れてはいけません。

📌為替損益とスワップ益の逆転リスク

ロング戦略の出口と資金管理の注意点

スワップ狙いや長期ロング戦略は「どこでエントリーするか」だけでなく、「どこで出口を決めるか」が運用成果を大きく左右します。

特に2025年のように、米金利の低下や円高圧力が重なる局面では、含み益から一転して含み損に転落するリスクもあるため、資金管理と出口戦略が非常に重要です。

📌 ロング戦略でよくある“出口失敗”パターン

| 状況 | 誤った判断 |

|---|---|

| 含み益が出ていたが「もっと伸びる」と放置 | 利確できず→反転下落で利益ゼロ |

| 含み損になったが「スワップあるから」と放置 | 含み損拡大→ロスカットまたは長期塩漬け |

| 含み損に焦って損切り→その後反発 | 感情的判断→タイミングミスで損失確定 |

-

スワップ収益が想定損失をカバーできる期間を逆算

-

チャート的な節目ライン(例:直近高値/安値)を目安にする

-

市場環境が根本的に変化したタイミング(政策転換・地政学リスクなど)

📉 資金管理は「耐えられるか」より「計算できるか」

-

1円の下落でいくら損失が出るか

-

スワップが何日でいくら積み上がるか

-

ロスカット水準までの余裕は何円あるか

これらを「感覚」ではなく「数字」で把握しておくことが、ロング戦略を続けるうえでの最低条件です。

中長期で見た安全な対応策(分散・撤退・静観)

ドル円が下落トレンドに入る兆しがある場合、ロング前提のトレードに固執するのは危険です。

2025年のように、政策金利や地政学が複雑に絡み合う年は、「何もしない」=静観する勇気や、ポートフォリオの見直しが結果的に最も安全な選択となることもあります。

📌 下落トレンド時の選択肢は3つ

| 対応策 | 具体的行動 | 向いているタイプ |

|---|---|---|

| 分散 | ドル円の比率を減らし、他通貨(例:メキシコペソ/豪ドル)や他資産へ分散 | 継続してスワップ収益を狙いたい人 |

| 撤退 | ドル円ロングをすべて決済し、資金を退避または一時出金 | 市場の方向感が読めないと感じている人 |

| 静観 | 新規ポジションを持たず、為替の転換点を見極める | チャート重視/短期判断を重視する人 |

💡 “やらない選択”も立派な戦略

相場が曖昧な時期に無理に手を出すと、損失を出しやすく、精神的にも疲弊します。こうした時期にこそ、ポジションを持たずに「観察」することで冷静に戦略を練る余裕が生まれます。

📉 ドル円ロング比率を下げる工夫

-

高スワップ通貨(例:メキシコペソ円、南アフリカランド円)を組み合わせて“傾き”を調整

-

株式や債券など他資産への一部シフト

-

ロットを減らしながら「様子を見るポジション」に切り替える

このように、“ドル円が下がる前提”に立ったうえで、自分の目的とリスク許容度に合わせた対処をすることが、継続的な投資成功には不可欠です。

初心者がやりがちな判断ミスと防止ポイント

ドル円が「下がるかもしれない」という局面では、経験の浅い投資家ほど感情に振り回された判断ミスをしやすくなります。

特に、スワップ目的で始めた投資において、為替変動への耐性ができていないと、一瞬の値動きで大きな損失を招くリスクがあります。

📌 初心者が陥りやすい行動パターン

| 誤った判断 | 具体的な状況 | 防止するには |

|---|---|---|

| 含み損に耐えきれず損切り | 一時的な下落に反応し、数日で手放してしまう | 想定ロス幅を事前に“数字で”決めておく |

| スワップ目的で無計画に買い増す | 「毎日プラスになるなら」とナンピン買いを繰り返す | レバレッジの限界を計算しておく |

| 情報を鵜呑みにしてポジションを変更 | SNSやYouTubeの予想を見て衝動的に判断 | 情報源を限定し、自分の分析軸を持つ |

| 「まだ戻るはず」と塩漬け | 根拠のない期待で長期保有 | 明確な“撤退ライン”を事前に設定しておく |

-

「何円動いたら損切り」「証拠金維持率●%を下回ったら撤退」など、判断基準を自動化することで冷静さが保たれます。

-

損失を最小限に抑えることが、次のチャンスにつながるという視点を忘れないようにしましょう。

📉 “経験不足”はミスではなく、“準備不足”がミスになる

投資初心者でも、ルールと冷静さがあれば長期的に成功できる可能性は十分にあります。

むしろ「最初からうまくやろう」とせず、「ミスを限定する」視点を持つことが、今後の相場変動に耐える力になります。

過去と今をどうつなぐ?相場全体の地図の描き方

ドル円の今後を予測するには、「これから何が起きるか」だけでなく、「これまでに何が起きてきたか」を冷静にたどる視点が欠かせません。

相場は短期的には感情やニュースで揺れ動きますが、長期的には政策・構造・需給といった“骨格”に沿って動いてきた歴史があります。

📌 相場を立体的にとらえる3つの軸

| 視点 | 内容 | 適した判断対象 |

|---|---|---|

| 時間軸 | 長期・中期・短期で見たときのトレンド変化 | 投資スタイルのすり合わせ |

| 構造軸 | 金利・物価・財政・人口といった基礎環境の変化 | 「なぜ円安/円高か」の本質理解 |

| 感情軸 | 相場の過熱・恐怖・期待などのセンチメント | タイミング・ポジション調整の参考 |

-

アベノミクス開始(2012)→ 円安トレンドの起点

-

コロナショック(2020)→ 安全資産としての円買い急増

-

インフレと利上げ(2022)→ ドル急騰・円安加速

-

政策転換(2024〜)→ 金利差縮小・円高へ反転

📉 過去→現在→未来を結ぶ「地図」を描くことが重要

この視点を持つことで、短期のノイズに惑わされず、より戦略的に「今の相場の立ち位置」を認識できるようになります。

よくある質問Q&A10選

Q1. ドル円はこれから本当に下がるのでしょうか?

A. 絶対ではありませんが、米利下げや日銀の政策修正、関税政策などが重なっており、円高に振れやすい状況ではあります。

Q2. 「どこまで下がる?」と言われるラインは具体的に何円くらい?

A. テクニカル的には130円、125円、120円などが意識されています。市場心理や金利差の動向次第で、これらの節目が目安になります。

Q3. スワップポイント狙いのロング戦略はもうおすすめしないですか?

A. おすすめしないとは言い切れませんが、為替下落リスクとのバランスを慎重に見極める必要があります。

Q4. トランプ政権の関税政策が為替に与える影響は?

A. 景気減速懸念やリスク回避の流れが強まりやすく、結果的に円高につながる可能性が高いです。

Q5. 為替が5円動いたらどのくらいの損益になりますか?

A. 1万通貨あたりで約5万円、10万通貨で約50万円の損益インパクトになります(ドル円の場合)。

Q6. 日銀が再び為替介入したら円高は止まりますか?

A. 一時的には効く可能性はありますが、根本的な流れが変わらない限り、効果は限定的なことが多いです。

Q7. 過去の急落と今の状況は何が違いますか?

A. 今は金利の転換期・地政学的リスク・政権交代など複合的な要因が重なっており、急落リスクはむしろ高まっているとも言えます。

Q8. 初心者がやりがちな失敗にはどんなものがありますか?

A. ナンピンの繰り返し、無計画なロング放置、SNS情報への依存、ロスカット設定なしなどが典型例です。

Q9. スワップ益と為替損益はどう比較して見ればいいですか?

A. 日々のスワップ収益(積み上げ型)と一撃の為替変動(即時損失型)を同じ時間軸でシミュレーションするのが有効です。

Q10. 結局のところ、今は買い時?静観すべき?

A. 2025年は方向感が読みづらい年です。リスク管理に不安があるなら静観や分散など慎重な姿勢が現実的といえます。

ドル円はどこまで下がる?過去10年の推移と2025年の最新シナリオを分析のまとめ

📌 FPからのワンポイントアドバイス

【本記事の関連ハッシュタグ】